ПИФ «Альфа-Капитала» «Облигации Плюс» подходит для осторожных инвесторов и новичков, которые хотят получить большую доходность, чем по банковскому депозиту, но избежать рискованных вложений. Портфель сформирован с преобладанием консервативных инструментов и приносит пайщикам около 6% прибыли в год.

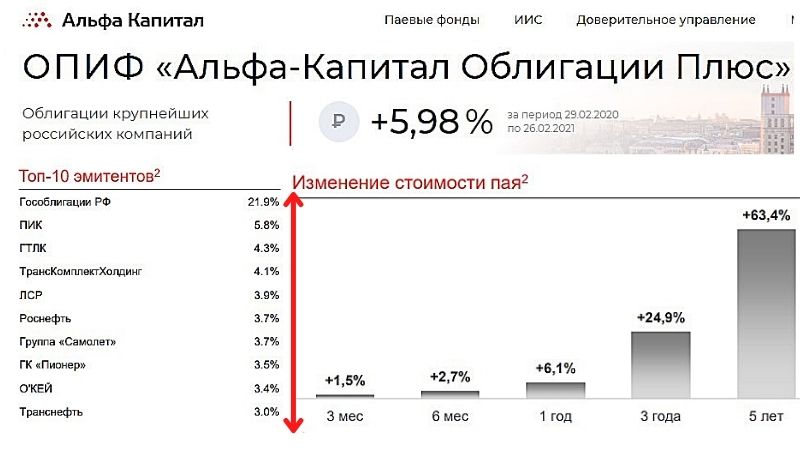

Паевой фонд «Облигации Плюс»

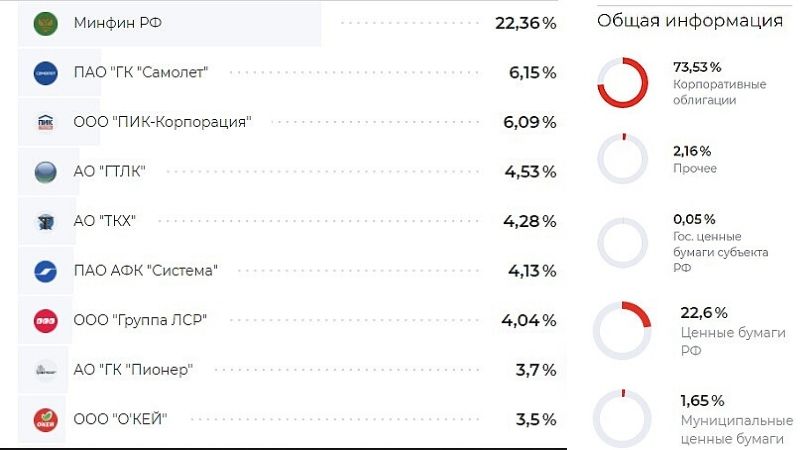

Большую часть (66,93%) портфеля занимают корпоративные облигации российских компаний. Это ценные бумаги, которые выпускаются юридическими лицами для финансирования своей деятельности. Такой инструмент позволяет компаниям привлекать финансирование дешевле, чем предлагают банки.

Почти на четверть портфель состоит из федеральных облигаций РФ. Этот актив отличается высоким уровнем надежности. Риск потери потенциального дохода и суммы инвестиций низкий по сравнению с другими видами ценных бумаг. На высокую прибыль рассчитывать не стоит. Инструмент поможет сохранить средства, а не приумножить.

Кроме корпоративных и гособлигаций, управляющий инвестирует средства в валюты (7,06% портфеля), муниципальные ценные бумаги и активы субъектов РФ (по 1,56% и 0,05% соответственно).

Охватываемые отрасли

Большую часть портфеля составляют гособлигации (23,97%). Существенным преимуществом бумаг внутреннего займа является то, что доход по ним обеспечивается эмитентом, а ставка фиксируется на весь срок эмиссии. Инвестор получит доход вне зависимости от того, какой будет внешнеполитическая обстановка, курс национальной валюты, в каком состоянии будет находиться фондовый рынок.

Пятая часть средств вкладчиков (20,49%) инвестируется в объекты недвижимости. Это тоже надежный инструмент. Периоды снижения активности на рынке недвижимости не приводят к такому обвалу цен, как в случае с аналогичными периодами на рынке акций. Тем не менее за последние годы фондовый рынок прибыльнее недвижимости.

Вложения в нефтегазовую и топливную отрасли составляют 10,04% портфеля. Несмотря на рыночные перипетии, нефтяная отрасль традиционно пользуется популярностью у инвесторов. Это стабильная и высокоприбыльная отрасль. Россия играет важную роль на мировом рынке энергоресурсов, а объем средств, аккумулируемый и распределяемый нефтяной отраслью, оставляет позади другие секторы экономики.

Прибыльные эмитенты

УК публикует список эмитентов, ценные бумаги которых занимают наибольшую долю в портфеле. Пятая часть средств фонда (21,94%) инвестируется в облигации Минфина РФ. Другие эмитенты:

- российская строительная компания «ПИК-Корпорация», крупнейший девелопер в России — 5,79%;

- государственная лизинговая компания (ГТЛК), поставляющая водный, воздушный и железнодорожный транспорт, автомобильную и специальную технику, — 4,35%;

- управляющая компания ТКХ, инвестирующая в оборонную и гражданскую промышленность, — 4,05%;

- инвестиционная компания «Система» — 4,02%;

- «Группа ЛСР», работающая в сфере производства стройматериалов, строительства недвижимости, — 3,89%

- нефтегазовая компания «Роснефть» — 3,7%;

- застройщики ГК «Самолет Девелопмент» и Pioneer Group — 3,67 и 3,5% соответственно;

- сеть магазинов «О’КЕЙ» — 3,41%.

Динамика роста стоимости

Фонд сформирован УК «Альфа-Капитал» в 2003 г. Стоимость пая с начала размещения на бирже выросла с 1 000 руб. до 4 815 руб. по состоянию на конец февраля 2021 г. Доходность ETF с момента формирования составляет 384,35%. Ожидаемая прибыльность за год — 6,07% (на основе исторических данных).

Особенности фонда «Облигации Плюс»

В условиях экономической нестабильности в России начинающие инвесторы предпочитают консервативные инструменты, а опытные осмотрительно выбирают стратегии и диверсифицируют риски. Поэтому открытый ПИФ «Облигации Плюс» показывает приток средств частных инвесторов.

Какой стратегии придерживается

Управляющий портфелем придерживается консервативной стратегии. Фонд подходит для крайне осторожных вкладчиков, которые стремятся сохранить капитал. Инструменты, которые входят в портфель, просты и доступны для использования, а по надежности близки к банковскому депозиту.

Инвестиционная цель

Цель заключается в получении умеренной доходности за счет инвестирования средств в ценные бумаги государственного займа и крупных российских компаний. Для достижения этой цели управляющий выбирает облигации, выпущенные эмитентами хорошего кредитного качества и позволяющими обеспечить высокий уровень ликвидности.

Условия инвестирования в фонд

Через УК и агента фонда (кроме «Ситибанка») в ETF «Облигации плюс» можно инвестировать от 100 руб. Минимальная сумма вклада через «Ситибанк» — 50 тыс. руб. Повторное инвестирование возможно от 100 руб. (через УК, агента) и от 5 тыс. руб. (через «Ситибанк»). ПИФ открытый, так что заявки на приобретение, продажу и обмен паев исполняются каждый рабочий день.

Надбавка при приобретении долей зависит от суммы инвестирования. Максимальная комиссия в размере 1,5% взимается при совершении покупки на 1 000 000 руб. или менее через «Ситибанк». Минимальная надбавка (0,5%) начисляется при инвестировании более 3 000 000 руб. через банк «Восточный».

.jpg)

Скидка при погашении паев зависит от срока владения активом и агента. При продаже через УК и агентов (кроме «Ситибанка») комиссия составляет:

- 1%, если срок владения активом равен или не превышает 183 дней;

- 0,5%, если пайщик приобрел долю 184-365 дней назад;

- 0% при сроке владения более 366 календарных дней.

При погашении паев через «Ситибанк» взимается 3% (с учетом НДС). Комиссия не взимается, если заявка подается номинальным держателем.

Вкладчик несет расходы вне зависимости от того, получает доход или уходит в минус. Вознаграждение управляющей компании составляет 1,5% от среднегодовой стоимости активов. Комиссия не облагается НДС. Дополнительно вкладчик платит 0,4% депозитарию, регистратору и аудитору, с которыми сотрудничает УК.

Преимущества фонда «Облигации Плюс»

Инвестиции в облигации имеют преимущества перед инвестированием в другие ценные бумаги:

- высокая ликвидность, особенно при продолжительном владении долей (пай можно продать в любой момент по цене, близкой к рыночной);

- доход стабильный, превышает проценты по банковскому депозиту;

- колебания цен на рынке незначительные;

- относительная прозрачность портфеля;

- крайне низкие инвестиционные риски;

- низкий входной порог.

Недостатки пая

За высокую надежность активов вкладчикам приходится расплачиваться своими деньгами, но потенциальными, т.е. низкой доходностью. Другой недостаток — инвестиции не защищены по системе страхования вкладов (как банковские депозиты). В случае банкротства УК, резкой смены бизнес-стратегии «Альфа-Капитала» или государственной политики есть риск понести убыток.

Калькулятор инвестиций в «Альфа-Капитале»

.jpg)

На официальном сайте УК есть инвестиционный калькулятор, в котором можно подсчитать ожидаемую доходность на основе исторических данных. Чтобы узнать, сколько можно заработать, нужно ввести сумму вложений и указать срок инвестирования. Полученный результат — это только прогноз. Высокая доходность в прошлом не гарантирует получение прибыли в будущем.

Личный кабинет «Альфа-Капитала»

Открыть инвестиционный счет, купить пай в ПИФе и управлять своими вложениями можно удаленно. Если нет подтвержденной учетной записи на «Госуслугах», то нужно ввести свои личные данные и прикрепить скан-копии документов. Договор с УК подписывается одноразовым СМС-паролем.

Каждый вкладчик ПИФа получает доступ к «Личному кабинету» и мобильному приложению УК, в котором можно покупать, обменивать и продавать паи, следить за доходностью инвестиций, просматривать отчеты и др. Также есть информационная колонка, которую ведут эксперты «Альфа-Капитала», и тест для начинающих инвесторов. В любой момент можно связаться с инвестиционным консультантом.

Отзывы инвесторов

Алексей, 30 лет, Ростов:

Самостоятельное управление активами — пока сложный для меня инструмент, поэтому решил вложить деньги в ПИФ облигаций. Претензий нет: получаю стабильный доход при небольших рисках, УК работает прозрачно, в приложении можно просматривать отчеты управляющего и совершать операции.

Кира, 38 лет, Сочи:

Самостоятельное управление активами — пока сложный для меня инструмент, поэтому решил вложить деньги в ПИФ облигаций. Претензий нет: получаю стабильный доход при небольших рисках, УК работает прозрачно, в приложении можно просматривать отчеты управляющего и совершать операции.

Кира, 38 лет, Сочи:

За несколько лет мне удалось собрать диверсифицированный портфель, часть которого составляют консервативные инструменты — вложения в ПИФы облигаций. Фонд «Облигации Плюс» показывает неплохие результаты по сравнению с подобными активами других УК.

Что еще может предложить «Альфа-Капитал»

Среди инвестиционных продуктов УК есть подходящие варианты и для консервативных инвесторов, и для тех, кто готов рискнуть. Можно вложить деньги в акции и облигации, смешанные инструменты, в бумаги российских и зарубежных компаний.

Другие паевые фонды

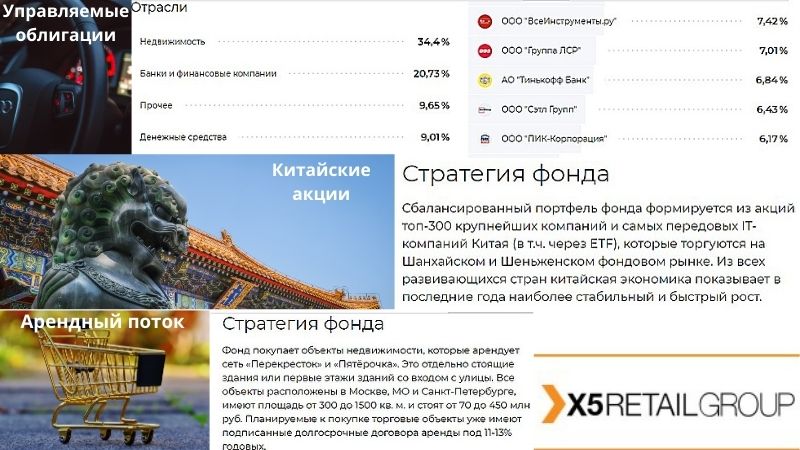

Кроме рассматриваемого ПИФа, УК предлагает такие инвестиционные продукты:

- «Альфа-Капитал Управляемые Облигации». Фонд облигаций российских корпораций (81,98% портфеля). Деньги вкладываются в стабильные и развивающиеся отрасли экономики: недвижимость (25,8%), банки и финансовый сектор (18,19%), телекоммуникации (11,72%). Часть портфеля (например, валютные активы, занимающие 18,02%) более рискованная, но имеет потенциал для роста.

- «Китайские акции». Стратегия фонда — инвестирование в акции компаний нефтегазовой и топливной отраслей (62,36%), сырьевые комплексы (36,12%). Наибольшую долю в портфеле занимают бумаги «Лукойла», «Татнефти», «Газпрома», «Норильского никеля», «Роснефти» и пр.

- «Баланс». Большую часть портфеля (74,1%) занимают акции российских компаний, небольшая доля приходится на консервативные инструменты — корпоративные облигации (20,99%).

- «Ликвидные акции». В портфель входят акции российских и зарубежных компаний. Распределение по отраслям следующее: нефтегазовый сектор — 37,51%, сырье и материалы — 20,57%, финансовые компании — 17,31%, телекоммуникации — 8,56%. Ожидаемая доходность — 11,37% годовых (на основании исторических данных).

- «Арендный поток». Интересный инструмент, позволяющий инвестировать в недвижимость.

В портфеле УК есть еще несколько ПИФов, которые различаются по доходности, уровню риска и наполнению портфеля.

ИИС

ИИС — это брокерский счет с налоговыми льготами, а ПИФ — портфельная инвестиция на условиях передачи прав распоряжения активами профессионалу. В первом случае инвестор самостоятельно формирует портфель из акций и облигаций. В отличие от ПИФа, при самостоятельной торговле ниже издержки (нет надбавок при покупке и скидок при продаже активов).

Доверительное управление

Продукт предполагает особые инвестиционные решения для клиентов со свободным капиталом от 500 тыс. руб. Эксперты УК создают индивидуальный инвестиционный портфель, учитывая необходимость отраслевой, валютной и диверсификации рисков по видам активов.

Инвестиции в валюте

Инвестиции в валютные инструменты в дополнение к рублевым позволяет снизить риски, связанные с волатильностью рубли и опосредовано (через ПИФ) получить доступ к иностранным ценным бумагам, имеющим более высокую ликвидность и доходность. УК предлагает инвесторам такие фонды, номинированные в иностранной валюте: «Еврооблигации», «Технологии 100», «Китайские акции».