Биржевой ПИФ с тикером AKNX, позволяющий россиянам вкладывать средства в технологический сектор США, выпустила управляющая компания «Альфа-Капитал»; «Технологии 100» являются одним из самых популярных инвестиционных продуктов. Согласно историческим данным, ПИФ отличается хорошей доходностью. Несмотря на то что положительная динамика необязательно сохранится в будущем, AKNX обладает большим списком преимуществ по сравнению с другими продуктами компании.

Пара слов о фонде

Управляющая компания (УК) — «Альфа-Капитал». Депозитарием является Альфа-Банк. Обе компании входят в международный консорциум Alfa Group. Аудитором выступает ООО «Мариллион» (большинство российских ПИФов пользуются услугами этого аудитора).

Маркет-мейкер «Технологий 100» — не «Альфа-Капитал», а «Атон». Чаще всего маркет-мейкерами ПИФов выступают структуры, родственные управляющей компании: фондами SBMX, SBCB, SBGB управляет Сбербанк, VTBB — ВТБ. Работа с «Атоном» — нетипичное явление для российского рынка, но это положительно характеризует управляющую компанию.

Список активов фонда «Технологии 100»

УК повторяет динамику акций 100 крупнейших технологических компаний, которые торгуются на бирже NASDAQ в Нью-Йорке. В России БПИФ торгуется в долларах США под тикером AKNX.

Структура на 87,22% включает пай иностранного Invesco QQQ Trust (тикер QQQM). Большую часть средств пайщиков «Альфа-Капитала» перекладывает в иностранный ETF. Наибольшую долю в портфеле QQQ Trust занимают такие компании:

- Microsoft — 11,09%;

- Amazon — 10,2%;

- Apple — 9,65%;

- Facebook — 5%;

- Alphabet — 3,98% (тикер GOOG), 2,97% (тикер GOOGL);

- Cisco — 2,97%;

- Intel — 2,7%;

- Comcast — 2,4%;

- PepsiCo — 2,33%;

- Netflix — 1,95%.

Перечисленные выше 10 компаний занимают 55% общего веса пая. На последние 50 акций в ПИФе приходится 12% доли.

.jpg)

Распределение активов QQQ Trust по секторам следующее:

- информационные технологии — 48,21%;

- коммуникационные сервисы — 19,14%;

- потребительские товары вторичной необходимости — 18,93%;

- здравоохранение — 6,67%;

- потребительские товары первой необходимости — 4,67%;

- промышленность — 1,76%;

- коммунальные услуги — 0,61%.

Кроме пая Invesco QQQ Trust, фонд включает акции Tesla (1,61%), Facebook (1,25%), Alphabet (1,15%).

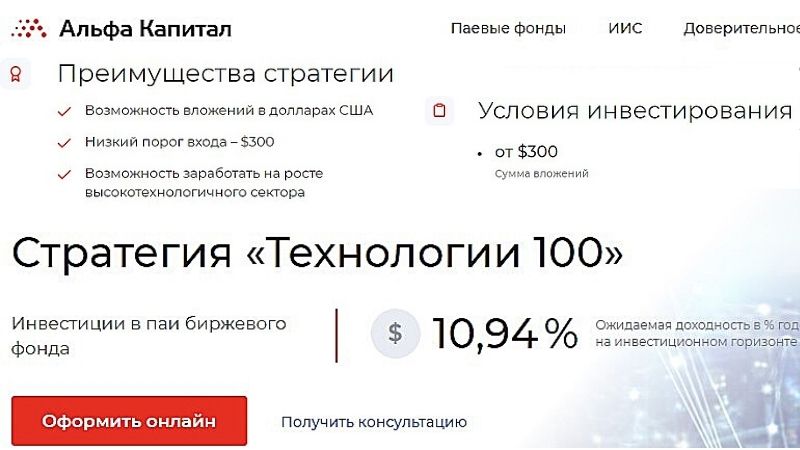

Условия инвестирования в фонд

Начать инвестировать можно в офисах «Альфа-Капитала» или онлайн. На сайте УК необходимо указать персональные данные (или авторизоваться с подтвержденной учетной записью на «Госуслугах»), подписать договор одноразовым СМС-паролем и оплатить паи. Минимальная сумма инвестирования составляет 300 долларов.

Стратегия и инвестиционная цель

Инвестиционная цель — обеспечение доходности на уровне динамики стоимости ценных бумаг технологических компаний, торгуемых на фондовом рынке США. Стратегия подходит тем, кто предпочитает инвестировать в иностранной валюте без потерь на конвертации.

Отраслевая специализация «Технологий 100» позволяет рассчитывать на высокую потенциальную доходность. Однако для таких ПИФов характерны и высокие риски. Акции технологических компаний последние 10 лет опережают фондовый рынок, но рост не может продолжаться бесконечно.

Комиссии за управление

В промоматериалах УК предлагается возможность инвестировать с низкой платой за управление — 0,69% в год. Но в полной информации о фонде указаны дополнительные комиссии: вознаграждение депозитарию — 0,21%, прочие расходы — 0,1%. Итого пайщик платит еще 0,31% скрытых комиссий (без НДС). Вместе со скрытыми комиссиями расходы инвестора при владении паем AKNX составят 1,2% в год (включая НДС).

Стоимость фонда и динамика доходности

Ожидаемая прибыльность за 1 календарный год — 10,94%. Это выше, чем по другим инвестиционным продуктам УК: БПИФ S&P 500 (9,91%), «Европа 600» (10,1%). Опережает «Технологии 100» по ожидаемой доходности только «Китайские акции» с ожидаемой доходностью в 12,95%.

Активы QQQ Trust, занимающие практически 90% портфеля фонда «Технологии 100», достигают 140 млрд долларов. Стоимость чистых активов AKNX составляет около 4,5 млрд руб. По этому показателю «Технологии 100» входят в топ-10 российских ПИФов.

С начала торгов на Московской бирже стоимость пая БПИФ выросла с 10 долларов до 19,14 (по состоянию на 1 марта 2021 г.). Максимальная среднемесячная стоимость (19,15 долларов) была зафиксирована в январе 2021 г.

.jpg)

Преимущества и недостатки

Преимущества инвестирования в фонд «Технологии 100»:

- надежный базовый актив;

- умеренно рискованная стратегия;

- высокая историческая доходность индекса;

- возможность просто и удобно вложить деньги в американские IT-компании;

- долларовые активы защищены от негативной динамики курса национальной валюты;

- ПИФ содержит зарубежные акции, но паи можно приобретать на ИИС и при законодательных ограничениях.

Недостатки ETF «Альфа-Капитала»:

- БПИФ не точно следует за базовым индексом, отставая из Invesco QQQ Trust в среднем на 4,3%.

- Относительно высокая комиссия, особенно если сравнивать с зарубежными индексами. Например, вознаграждение QQQ Trust вместе с дополнительными расходами составляет 0,2% активов в год.

- Повышенный риск инвестирования в один сектор экономики. В портфеле относительно небольшое количество акций (немногим более 100 компаний-эмитентов). Для сравнения: БПИФ S&P 500 вкладывает деньги пайщиков в бумаги 500 американских компаний.

- Размытые формулировки в инвестиционной декларации. Управляющая компания допускает вольное наполнение портфеля.

Стоит ли инвестировать в «Технологии 100»

Принимая решение об инвестировании, нужно помнить, что исторические данные не гарантируют высокую доходность индекса в дальнейшем. За счет диверсификации портфеля вкладчики защищены от большинства незначительных колебаний фондового рынка. Но при общей стагнации котировки упадут.

Покупка паев в «Альфа-Капитале»

Чтобы получить возможность инвестировать в ПИФы, нужно открыть и пополнить брокерский счет в УК «Альфа-Капитал». Это можно сделать в офисах или онлайн. В последнем случае потребуется пройти удаленную идентификацию. Процедура простая: достаточно авторизоваться на «Госуслугах», а если подтвержденной учетной записи нет, то ввести свои данные и одноразовый СМС-пароль.

Через приложение для смартфона или «Личный кабинет» на сайте можно покупать паи и следить за состоянием своего портфеля, анализировать его динамику. Стоит регулярно делать дополнительные покупки. С одной стороны, это дополнительная защита от неудачных периодов выхода на рынок, за счет чего достигается уравнивание стоимости сделок, с другой — способ необременительно накопить капитал.

Калькулятор инвестиций

.jpg)

На странице фонда на официальном сайте УК alfacapital.ru можно рассчитать ожидаемую доходность за указанный период. Нужно указать сумму инвестирования и срок, на который пайщик планирует вложить деньги. Для расчета используются исторические данные. Однако прошлые результаты не определяют доходы в будущем.

Альтернативы фонду AKNX

УК предлагает российским инвесторам несколько ПИФов, обеспечивающих валютную, отраслевую и диверсификацию по активам. Некоторые доступные для вложения средств инструменты:

- Еврооблигации. Портфель на 60,28% состоит из долларовых облигаций европейских государств и иностранных компаний. Распределение активов по отраслям следующее: нефтегазовая и топливная промышленность — 32,51%, банки и финансовый сектор — 20,06%, госбумаги — 18,4%, сырье — 9,84%. Доходность за последний календарный год — 35,8%.

- Глобальный бизнес. Средства инвестируются в иностранные ценные бумаги. Диверсификация активов позволяет получить доходность выше облигационного рынка при рисках ниже, чем по акциям. Фонд состоит из акций на 61,39%, корпоративных облигаций — 17,37%, валютных активов — 17,09%.

- Золото. Средства пайщиков вкладываются УК в ETF, инвестирующие в физическое золото. Для обеспечения ликвидности портфеля часть активов направляется в ценные бумаги РФ (5,75%) и валюту (1,52%). Доходность за календарный год — 26,36%.

- Баланс. Сбалансированный портфель российских акций и облигаций дает 7,98% прибыли за год (согласно историческим данным). УК инвестирует в акции «Газпрома», «Татнефти», «Лукойла», «Норильского никеля», Сбербанка. Отраслевая структура: нефтегазовый и топливный сектор — 45,06%, сырье — 17,54%, банки — 9,82%, электроэнергетика, ЖКХ — 8,41%.

- Арендный поток. Стратегия состоит в покупке объектов коммерческой недвижимости, которые арендует торговая сеть «Пятерочка». Инвестиционный инструмент не зависит от котировок акций, это новый продукт, ориентированный на формирование постоянного арендного потока для пайщиков.

- Китайские акции. Высокорисковый инструмент сформирован из акций 300 крупнейших компаний Китая, которые торгуются на Шеньженском и Шанхайском рынках.

- Фастфуд. Стратегия повторяет подход фонда «Арендный поток». За счет средств пайщиков приобретаются объекты недвижимости, обеспеченные договорами аренды с Burger King, McDonald’s, KFC. Расчет дохода будет производиться ежеквартально (с июля 2021 г.). Ожидаемая доходность — 11-13%.

Выводы по теме

ПИФ «Технологии 100» позволяет вложиться в высокотехнологичный сектор экономики США и получить диверсифицированный портфель за небольшие деньги. Придется пожертвовать доходностью, если финансовые возможности не позволяют подобрать альтернативы. Несмотря на существующие недостатки, это интересный инвестиционный продукт, управляющий которого придерживается умеренно рискованной стратегии.