Банки всячески стараются привлекать клиентов интересными предложениями, в том числе и по кредитным продуктам. Например, можно отметить большой интерес потенциальных заемщиков к такой привилегии, как льготный период кредитной карты Сбербанка. В чем ее особенность, и на каких условиях допустимо пользоваться – подробная инструкция представлена ниже.

Что означает льготный период

Финансовая организация всегда выдает кредиты на определенный срок, указанный в договоре между Сбербанком и физическим лицом. При этом в документе отмечаются и иные детали: даты платежа, процентные ставки, предмет залога (при наличии).

Если говорить о кредитных картах от Сбербанка, указывается здесь и продолжительность льготного кредитования. Для всех подобных продуктов компании – это срок длительностью в 50 дней.

Что же подразумевает собой это понятие? Льготный период – это время, когда заемщики могут использовать средства со счета кредитной карты без уплаты процентов по нему. То есть при возврате денежных средств в течение 50 дней держателю «пластика» не придется раскошеливаться на дополнительные выплаты: сколько получил со счета – столько и вернул.

Пусть кредитные карты Сбербанка и востребованы благодаря беспроцентному периоду, но часто возникают разногласия между клиентами и коммерческой компанией (отсюда и необоснованные отрицательные отзывы). Происходят они чаще из-за непонимания первыми некоторых значимых терминов и определений и главных условий как пользоваться кредиткой.

Другие важные термины

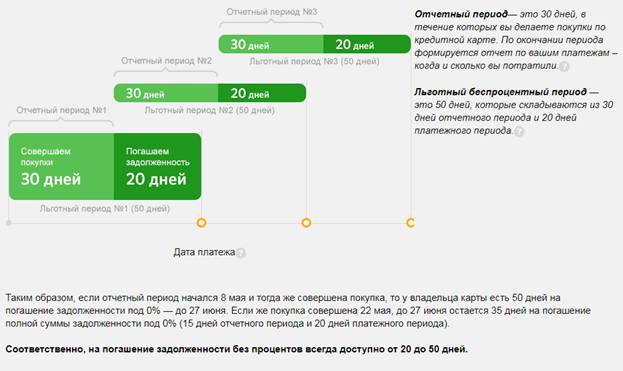

Льготный период продолжительностью в 50 суток – это сумма промежутков отчетного и платежного сроков. Что они собой представляют, как и когда начинаются и завершаются – ответы на эти вопросы ниже (очень важно вникнуть в суть этих понятий, чтобы исключить возможные проблемы с беспроцентным возвратом в дальнейшем заемных средств).

Отчетный период

Иначе данный промежуток можно именовать «периодом для покупок». Начинается он с момента активации кредитки при передаче ее заемщику в отделении Сбербанка и длится 30 суток. За месяц держателю карточки можно оплачивать товары и услуги безналичным способом. По истечению этого времени формируется отчет по совершенным оплатам, сумму которых клиенту банка следует внести в следующие 20 дней (если, конечно, у него нет желания в дальнейшем платить набежавшие проценты).

При этом одновременно с платежным периодом заново запускается новая дата отчета по кредитной карте Сбербанка. Вновь с продолжительностью в 30 дней. Процесс этот длится до тех пор, пока действует сама кредитная карта.

Дата покупки

Как указывалось, отчетный (для покупок) период начинается со дня подписания кредитного договора и передачи карты клиенту. Длится он 30 дней с момента получения «пластика». В это время владелец свободно совершает покупки и пользуется услугами, расплачиваясь за них безналичным способом.

Важно! Если держатель карточки совершает покупку через 15 дней с момента его получения; то льготный промежуток будет действовать уже не 50 дней, а 50-15=35 суток. Нельзя путать начало отчетного периода с датой покупки!

Платежный период

Заемные средства, полученные по льготной кредитной карте Сбербанка, допустимо вернуть в любой из 50 дней с момента наступления первого дня отчетного срока. Но все же рекомендуется это делать в рамках платежного промежутка. Ведь к началу его срока клиенту отправляется СМС-уведомление, где он может видеть всю необходимую информацию:

- общую сумму задолженности (размер всех совершенных за отчетный период безналичных платежей);

- срок оплаты;

- минимальную сумму платежа для недопущения просрочки (если оплачивать только ее, действие льготного периода будет обнулено – по остальному займу будут начислены проценты). Вариант идеален для тех, у кого нет возможности на данный момент погасить долг полностью – так хоть кредитная история не испортится.

На заметку! Удобнее всего совершать покупки по кредитке в первые дни отчетного периода. Тогда на беспроцентный возврат долга останется гораздо больше времени.

Дата платежа

Узнать последний день платежа допустимо тремя способами:

- Посмотреть в сообщении, поступившем на указанный при оформлении кредитного договора номер телефона, с суммой задолженности и сроком оплаты.

- Заново запросить требуемые сведения. Для этого нужно отправить сообщение с текстом «Долг» на номер 900.

- Самостоятельно посчитать крайнюю дату платежа. Потребуется ко дню начала отчетного периода добавить 50 суток. Например, кредитка была оформлена 8 мая, значит, полностью погасить долг следует до 26 июня. В данном случае последний день для беспроцентного закрытия задолженности – это 26 июня до 23:59 по местному времени (в учет берется часовой пояс региона, в котором был составлен кредитный договор).

Внимание! В сообщении указывается дата платежа с предлогом «до». Это означает, что платеж должен быть произведен до истечения этой даты! К примеру, если написано «внесите платеж N рублей на VISA1234 до 15 апреля», то платеж должен быть осуществлен до полуночи между 15 апреля (между 15 и 16 апреля). Иначе действие льготного периода прекращается.

Пример расчета льготного периода

Исключить возможность возникновения просрочки по льготному периоду по кредитной карте Сбербанка позволят пример расчета его длительности.

25 марта 2018 года гражданин Иванов И. И. оформил в отделении Сбербанка карточку с льготным периодом. С этой даты начинается отчетный срок длительностью 50 дней. 30 марта Иванов приобрел велосипед, расплатившись безналичным способом своей кредиткой. Значит, у рассматриваемого гражданина остается 45 дней на беспроцентное погашение задолженности. Или, иначе, последний день платежа – это 13 мая 2018 года.

При этом 24 апреля 2018 года начинается новый отчетный период. Продолжается он по 23 мая 2018 года. Возвращать долги, по совершенным за этот промежуток покупкам, уже нужно будет до 12 июня 2018 года. Подобное обновление отчетного периода будет происходить ежемесячно до истечения срока кредитного договора.

Таким образом, можно сделать основные выводы относительно представленного примера расчета льготного периода кредитной карты от Сбербанка:

- Дата начала отчетного периода – день активации кредитки. Возник вопрос, как узнать начало отчетного периода кредитной карты Сбербанка – просто посмотреть в договоре.

- Сумма всех платежей, совершенных в отчетный промежуток, по «пластику» размер задолженности, который следует погасить до истечения платежного периода.

- День начала нового отчетного периода – одновременно и дата начала платежного срока по предыдущему отчетному сроку. Только платежный промежуток короче нового отчетного времени на 10 суток.

Знание этих основных правил позволит правильно рассчитать льготной период кредитной карты и грамотно использовать ее возможности.

По каким кредиткам Сбера есть льготный период

Сбербанк предлагает возможность беспроцентного кредитования по всем своим кредитным картам. А именно:

- Золотой (к примеру, VISA Gold), классической и премиальной. Отличаются между собой стоимостью годового обслуживания, доступным лимитом, величиной процентных ставок. Могут быть выполнены на базе любых платежных систем, сотрудничающих со Сбербанком: VISA, Maestro, MasterCard, Мир.

- Совместным продуктам с Аэрофлот – кредитки под наименованиями «Классическая карта Аэрофлот», «Золотая карта Аэрофлот», «Карта Аэрофлот Signature». Имеют привилегию в виде бонусных миль за пользование деньгами со счета. Кроме выше указанных различий, отличие между вариантами состоит и в количестве зачисляемых миль за каждые потраченные 60 рублей.

- Классические и золотые карты «Подари жизнь». Эти продукты направлены на оказание благотворительной помощи нуждающимся: 0,3% от потраченных средств по кредитке направляются в специальный фонд.

Выбирать тот или иной вариант карточки следует, исходя из своих привычек и увлечений. Ведь для кого-то наиболее выгодными окажутся продукты с бонусными милями, для других – с прочими привилегиями. А встроенный на сайте компании калькулятор позволит рассчитать сумму процентов при несоблюдении условий договора.

На какие платежи распространяется

Порой между финансовой организацией и ее клиентами возникают разногласия. Всему вина: последние не в полной мере или вовсе не знакомятся с тем, как работает льготное кредитование. Согласно его правилам держатели пластиковых карт Сбербанка могут претендовать на льготное кредитование только при совершении по кредитке определенных операций. А именно по оплате:

- Покупок в магазинах (в том числе и в режиме онлайн).

- Счетов по услугам (ЖКХ, мобильной связи, интернет) и иным государственным платежам (штрафы, налоги).

- Прочих услуг: за ужин в ресторане, стрижку в салоне красоты, бронирование отелей.

- Годовой комиссии по кредитке.

Если соблюдать правила пользования кредитной карты Сбербанка и тратить средства по карточке только по приведенным выше операциям, допустимо в 50-дневный срок беспроцентно погашать образовавшийся заем.

Операции, которые не подпадают под льготы

Для лучшего разъяснения условий кредитных карт от Сбербанка со льготным периодом следует перечислить операции, при совершении которых на беспроцентный заем претендовать не стоит. Они таковы:

- Снятие наличности с кредитки.

- Оплата счетов в казино, тотализаторах, онлайн играх, при покупке криптовалюты, лотерейных билетов.

- Переводы на электронные кошельки, счета других финансовых компаний.

- Использование средств свыше установленного лимита.

Если по карте Сбербанка с льготным кредитованием была совершена операция установленного вида, на возврат средств без оплаты процентов надеяться уже не стоит. Вне зависимости от того, в платежный период все деньги возвращены или нет – раскошелиться на «вознаграждение» Сбербанка все равно придется.

Как правильно оплачивать кредит

После получения уведомления об окончании предыдущего отчетного периода и с указанием здесь же суммы задолженности в тексте сообщения следует обратить внимание на несколько пунктов:

- Срок платежа – наиболее важный момент. Если не внести указанную сумму до указанной даты, происходит просрочка платежа. А это повод для начисления пени: в результате размер задолженности еще увеличивается. При неоплате и этой суммы грозит порча кредитной истории, судебные разбирательства.

- Размер обязательного платежа. Чтобы не допустить проблем, указанных в предыдущем пункте, следует внести хотя бы эту сумму. Размер ее небольшой, составляет около 5% от общей задолженности. Но при внесении только обязательного платежа о действии льготного периода не может идти и речи.

- Общая задолженность – сумма, которую задолжал клиент Сбербанку. При ее внесении в указанные сроки владелец кредитки сможет без процентов и комиссий воспользоваться заемными средствами (однако нельзя забывать об операциях, которые не подпадают под льготы).

А как производится возврат средств на счет кредитной карты? Сделать это возможно несколькими способами:

- Перевод с зарплатной карточки (одним из удобных способов: в сервисе Сбербанк Онлайн, через мобильное приложение, путем отправки команды в службу банка, с использованием банкомата).

- Пополнение наличностью через банкомат либо в отделении финансовой организации.

Наличие нескольких способов погашения долга облегчает работу для клиентов.

Если не уложился до даты платежа

По определенным причинам и обстоятельствам заемщик может забыть, не иметь возможности оплатить образовавшуюся задолженность по кредитной карте. Тогда исхода ситуации тут будет два:

- Держатель карты вносит только обязательный платеж. Тогда ему придется оплачивать проценты по кредиту (их размер зависит от типа карты).

- Владелец кредитного счета вовсе не расплачивается по задолженности. В этом случае после завершения льготного периода ему придется дополнительно оплачивать и неустойку.

Важно! Самое выгодное решение – вносить средства на кредитку до конца платежного периода. Так и проценты платить не придется, и проблем будет куда меньше.

Кредитная карта с льготным периодом кредитования от Сбербанка – отличное предложение для покупок и оплаты услуг. Главное условие пользования: возвращать заемные деньги в срок, то есть в течение 50 дней с момента начала отчетного периода.

Чтобы получить интересное предложение по кредиту, оставьте заявку на нашем сайте с помощью формы в правом нижнем углу экрана. Также не забудьте поставить лайк публикации и сделать репост записи в социальных сетях – так вы всегда будете в курсе финансовых событий!

Вам также будет интересно прочесть о том, как узнать баланс карты Сбербанка.