Взять деньги под проценты (оформить ипотечное кредитование) − великолепное решение быстро стать владельцем личной жилплощади. Это надежда для многочисленных людей, которым приходится проживать на арендуемых площадях либо с родственниками. Особенно эта проблема затрагивает молодежь, только начинающую свой путь в новую жизнь, и супружеские пары, которые недавно поженились.

Надежность Альфа-Банка подтверждена на мировом уровне

Взять в финансово-кредитной структуре деньги в долг, значит, обрести собственное жилье, создать комфортные условия для проживания и нормальную, спокойную семейную жизнь, решить все насущные проблемы.

Заемный капитал выдают многие финансово-коммерческие (кредитные) организации, куда входит и Альфа-Банк, отличающийся высокой надежностью, стабильностью, лояльным отношением к потребителям, прозрачными, привлекательными условиями предоставления заемных финансов.

Достоинства ипотечного центра «Альфа-Банка». Требования к страхованию и документации

Сейчас в компании требования к необходимым бумагам стали намного проще, но в отношении страхования осталась прежняя политика.

Самой привилегированной категорией считаются пользователи, которые получают зарплату. Все нужные документы уже сданы, специалист лишь проверит, актуальны ли они на текущий день подачи прошения на деньги, просимые взаймы. Чтобы они были выданы, необходимо внести личные сведения в заявку-анкету и предоставить «Справку о доходах» (по банковскому формату).

Здесь важно внести следующие сведения:

- личную информацию – ФИО, когда родился (дата), имеющееся гражданство, идентификационный № или Страховой № Индивидуального ЛС (если они есть в наличии);

- сведения из документа, удостоверяющего лицо просителя;

- где действительно проживает заемщик, но обязательно указывать, если реальное место проживания совпадает с пропиской;

- где зарегистрирован заемщик и обозначить, в каком типе жилья живет (арендованное, личное, социальное), и разновидность прописки (на постоянной основе или временно);

- прочая информация (семейное положение, наличие детей и иждивенцев, их количество, каким образованием обладает, трудоустройство, если есть, то № миграционной карты, дополнительная информация, ежемесячные доходы/траты).

Факсимильные копии можно не приносить, но они дадут больше шансов на одобрение.

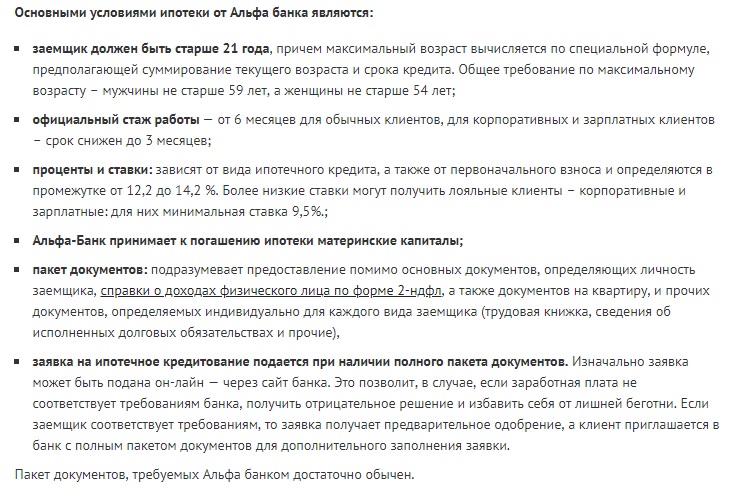

Основные доступные требования к заявителям

На web-ресурсе компании, к примеру, расположена информация, что если заявитель не принес бумаги, которые доказывают его кредитоспособность (гарантия финансовой состоятельности), то тарифная ставка в процентах будет увеличена на 0,7 п. п.

Платежеспособность необходимо подтверждать, если клиент рассчитывает на долгосрочные отношения и большую сумму заемных денег.

Что касается страхования, то здесь установлены неукоснительный регламент. Это обязательные действия, которые страхуют от рисков потери или значительных повреждений объектов жилого фонда, на которые предоставляются деньги взаймы.

К необязательным разновидностям относятся страховка жизни просителя, утрата трудоспособности, потеря собственнических прав на жилплощадь, которая куплена на заемные деньги. Но финансово-кредитное учреждение поднимает тариф на 2,0 п. п., если потребитель не заключает комплексный страховой договор.

Альфа-Банк обладает массой достоинств

Преимуществами кредитно-ипотечного сотрудничества выступают:

- нет нужды долго откладывать личные финансы;

- компания считается очень надежной;

- все объекты жилого фонда всегда проходят проверку (чистота сделки);

- жилплощадь относится к выгодному инвестированию, поскольку ее затем возможно сдавать в аренду и иметь стабильную прибыль;

- есть возможность применять капитал, выдаваемый матерям после рождения 2-го малыша, и прочие госпрограммы, которые помогают экономить на процентах.

Кому доступны подобные услуги:

- Персонал компании/все зарплатные пользователи на самых привилегированных условиях – низкие тарифы по процентам, очень продолжительный период пользования заемными деньгами, оперативное принятие окончательного решения.

- Молодые семьи, поскольку организация осознает, что молодежи необходимо проживать отдельно. Также предоставлена оплата части долга или начального взноса посредством материнского капитала.

- Иностранцы. Нерезидентами могут выступать граждане любых государств, но требования очень строгие, потому что есть вероятность невозврата долговых обязательств. Деньги выплачиваются только под высокие тарифы в процентах, залоговое обеспечение.

- Бизнес-клиентура.

Какие в АО «Альфа-Банк» на ипотеку установлены процентные ставки? Разработанные программы

Сегодня компания всем пользователям (постоянным, будущим) предлагает ипотечный кредит, который разделен на четыре категории.

Ипотечное сотрудничество всегда выгодно

Это специально разработанные схемы, которые способны удовлетворить всех желающих иметь личную жилплощадь:

- «Первичный» рынок недвижимости. Деньги даются для жилых площадей, находящихся в новостроящихся домах. Такими объектами могут быть квартиры, частные коттеджи, ЖК (Жилищные Комплексы), которые находятся в стадии возведения, но их планируется сдать в пользование за непродолжительный период. Купить жилплощадь нужно у аккредитованных застройщиков-инвесторов.

- Рынок «вторичной» недвижимости. Заемный капитал предоставляется для покупки существующих жилых объектов (те, которые уже эксплуатируются).

- Рефинансирующая схема, где перекредитованию подлежит ссуда, оформленная в иной кредитно-коммерческой конкурирующей организации. Тариф в процентах снижается, а заявитель начинает сотрудничать с Альфа-Банком на более экономных условиях.

- Программа «Под залог существующего жилого объекта». Это нецелевой заемный капитал, который возможно потратить на различные потребительские нужды/цели. Деньги предоставляются под заложенное личное имущество ходатайствующего.

Каждая категория ипотечных продуктов обладает некоторыми отличительными особенностями. Тариф в процентах на возводимые объекты немного отличный от «вторичных» (готовых), а могут быть идентичными, но при соблюдении соответствующих правил (определенных обстоятельств).

Возможность взять в «Альфа-Банке» ипотеку на новостройку и «вторичную» жилплощадь

Строящаяся жилая недвижимость – это строительные объекты, которые пребывают на стадии возведения в период, когда потребитель просит выдать ему деньги взаймы на приобретение (разработка проектной документации, начальная «нулевая» стадия здесь не учитываются).

Деньги взаймы на строящиеся жилые объекты

Относится к самому выгодному варианту, поскольку тариф в процентах для обладателей зарплатных пластиковых карточек – 8,9, для прочих заявителей – 9,6.

Особенности ссуды:

- максимум выдается 50 000 000 в российской валюте, минимум – 600 000;

- кредитуемый период – не больше 30-ти лет (минимальный 36 месяцев);

- начальное отчисление – для получающих зарплату 15 %, для иных потребителей размер будет варьироваться от 20 до 50 %.

Стать обладателем личного жилого объекта без ожидания, пока новостроящееся здание будет сдано в эксплуатацию, поможет программа, где заемные финансы выдаются на «вторичную» жилплощадь.

Особенности займа:

- основные требования (начальный платеж, период кредитования) установлены идентичные с возводимыми жилыми объектами;

- суммы максимум/минимум обладают различиями по региональным центрам:

- столица и МО: для владельцев зарплатно-пластиковых карточек (50 000 000 в российской валюте), для иных – 30;

- Санкт-Петербург и ЛО: 25/15 миллионов соответственно (зарплатные клиенты/остальные просители);

- остальные РЦ – рассчитывается индивидуальным образом;

- для зарплатных заявителей-клиентов тариф в процентах – 9,29, иные потребители-заемщики – 10,29;

- в обязательном порядке производятся оценочные действия во время оформления страхования.

Как рассчитать ипотеку в «Альфа-Банке» по рефинансирующей программе?

Чтобы ориентировочно рассчитать, по каким условиям будут выдаваться заемные деньги, предназначенные для перекредитования и для взятия «нецелевого» капитала, советуется воспользоваться online-калькулятором, расположенным на web-представительстве компании. Это бесплатный специальный инструмент, помогающий определиться с будущими отчислениями.

Рефинансирование ссуд – выгодно по всем параметрам

Рефинансирование является оптимальным и выгодным вариантов, если тариф в процентах в ином кредитно-финансовом учреждении слишком завышен. Главные особенности (требования) ничем не отличаются от программ на возводимые и эксплуатирующиеся жилые объекты (проценты начисляются от 8,9 до 10,29; величина ссужаемых денег от 600 000 до 50 000 000 в государственной валюте, максимальный период возврата всей суммы – 30 лет).

Единственным отличием данной схемы является начальное отчисление, составляющее 20 % для всех без исключения ходатайствующих о займе.

Каким требованиям должны отвечать просители-заемщики:

- абсолютное отсутствие долгов и прострочек;

- не имеется договорных рефинансирующих соглашений в иных кредитно-финансовых организациях;

- обладание собственническими правами на жилплощадь, на которую были выделены заемные средства;

- деньги были предоставлены не менее чем за полгода до обращения за перекредитованием.

Возможно ли заказать в «Альфа-Банк» ипотеку на частный дом?

На возведение частных жилых построек кредитно-финансовая компания выделяет кредитную сумму. Строить здания могут заявители своими личными силами либо нанимать строительно-подрядные бригады (фирмы).

Ссуда на возведение частного жилого строения

К просителям предъявляются те же требования, что по иным схемам, а вот надел земли должен быть:

- в собственнических правах у занимающего деньги, либо у его созаемщиков (арендованный участок запрещен);

- предназначен строго для возведения объектов недвижимости для проживания людей (жилых);

- не располагаться в специальных зонах, которые относятся к заповедным/природоохранным.

Для ходатайствующих, которые являются зарплатной клиентурой, установлен минимальный тариф по процентам – 8,99, прочие будут оплачивать – от 9,29. Если на протяжении месяца после одобрения прошения сделка будет заключена, то тариф может быть понижен, если происходи отказ от комплексного страхования – увеличивается на 2,0 п. п.

Как в «Альфа-Банке» взять ипотеку без начального платежа?

Подобная ипотечная схема кредитования подразумевает, что проситель (потенциальный заемщик) передает личное недвижимое имущество в залог, но не оплачивает никаких процентов по начальному взносу. Деньги предоставляются на любые нужды потребителя-заявителя, при этом нет необходимости отчитываться, куда затрачены финансы. Капитал возможно тратить как угодно (вкладывать в недвижимые объекты, осуществлять ремонтные мероприятия, прочие цели).

«Нецелевая» программа на любые нужды потребителя

Отличительной особенностью выступают требования, которым должна соответствовать жилплощадь:

- объект должен быть оснащен всеми необходимыми коммуникационными сетями – теплоснабжение, водоотведение (канализация), электричество, газ;

- ванное помещение/туалет, кухня должны быть подключены к горячей и холодной воде;

- сантехника (мойки, раковины, унитазы) должны быть совершенно целыми и исправными;

- дверные/оконные проемы (пакеты), кровля для жилых площадей, расположенных под крышей, также не должны быть нарушенными;

- совершенное отсутствие аварийного, либо ветхого технического состояния;

- здание не находится под сносом или не планируются реконструкционные/ремонтные мероприятия с выселение проживающих в нем людей;

- основание, на котором стоит жилое строение, должно быть из конкретных строительных материалов – камень/кирпич/железобетон.

На заметку! Залоговая цена относительно общего размера предоставляемой ссуды обязательно должна составлять от 50 до 60 %. Тариф в процентах в этом случае установлен 13,29.

Рассчитать ипотеку в «Альфа-Банке» на online-калькуляторе для молодых семей

К молодым семьям относятся супружеские пары, где одна из сторон не достигла определенной возрастной категории (тридцати пяти лет). Чтобы стать потребителем и получить льготы на предоставление денег на личный жилой объект, важно не позднее шестимесячного периода после рождения малыша или усыновления принести заявление-анкету (опекунство не входит в привилегии).

На протяжении льготного срока отчисляются только проценты (оплата только комиссии за использование заемного капитала).

Молодым семьям выгодно брать ипотеку

Также существует отличная возможность применить сертификат на капитал, который государство выделяет мамам, родившим 2-го малыша. Деньги по этой госпрограмме вносятся в качестве первого отчисления (размер в процентах – не меньше 8,99 от общей цены на жилплощадь) либо оплачивается определенная часть долга (частично, досрочно).

Кроме этого, молодожены смогут участвовать в специальной программе, отличающейся высокой лояльностью, где они лично устанавливают тариф по процентам. Оплачивается какая-либо часть от единого кредитного размера, и снижаются годовые начисления (1 % – на 0,5 п. п. «Оптима», 2,5 – на один п. п. «Медиа», 4 – на 1,5 п. п. «Ультра»).

Чтобы разобраться, какие предстоят траты, оценить личные возможности по финансам, узнать примерную информацию по кредитуемым условиям, желательно применить очень удобную, бесплатную, наглядную электронную программу – on-line калькулятор. Он находится на веб-сайте компании и доступен каждому в использовании в неограниченном количестве раз.

Выдает ли «Альфа-Банк» ипотеку на коммерческую недвижимость?

На коммерческие объекты также можно взять деньги взаймы. Подобные объекты обладают намного большей стоимостью, чем жилые, поэтому компания требует, чтобы они немедленно передавались под залоговое обеспечение. Это гарантирует, что клиент-заемщик непременно вернет все долги. Разновидность материального имущества, отходящего под залог, не обладает никаким значением. Главное, чтобы оно имело большую стоимость, чем выделяемый капитал.

На объекты коммерческой категории можно взять ссуду

В этом направлении действуют следующие условия:

- начальное отчисление в процентах – не менее 40;

- заемные деньги в размере не более 200 000 000 в государственной валюте;

- период использования капитала зависит от многих факторов (общая сумма, какой ценностью и значимостью обладает залог, доходность) и может варьироваться от пяти до пятнадцати лет;

- тариф в процентах – не меньше 11,5 (годовые).

Получить финансы в долг на коммерческие объекты (офисные/административные помещения, торговые точки, магазины, склады, производства, прочие), смогут и юридического лица, и физические. Ко всем применяются отдельные требования по документации.

Для бизнес-клиентов, индивидуальных предпринимателей, нотариусов/адвокатов необходимо предоставлять более расширенный список

Какие документы нужно предоставлять бизнес-заявителям:

- заявление-анкету;

- ксерокопию гражданского паспорта и сам оригинал (важно сделать копии всех страниц);

- регистрационное свидетельство из ЕГРЮЛ (Единый Государственный Реестр Юридических Лиц), из налоговых учреждений данные про постановку на учет, для АО заверенную копию из акционерного реестра;

- финансово-бухгалтерскую отчетность (бухгалтерский баланс, отчетность про финансовую деятельность), заверенные главбухом и с печатью организации, за прошедший год и закончившиеся кварталы;

- банковские выписки о перемещении капитала по РС (обязательно указываются среднемесячные движения);

- если проситель попадает под призывную категорию, то «Военный билет».

Особые требования установлены для адвокатов/нотариусов (заявление-анкета, ксерокопия паспорта и всех его страниц, бумаги, указывающие доход, налоговые бумаги, банковские выписки с р/счета, копию трудовой книжки, прочие). Более детальную информацию всегда можно узнать в любом офисе Альфа-Банка.

Установленные требования к объектам, которые будут использоваться как коммерческие:

- не менее 150 кв. метров общей площади;

- должен находиться в основательно стоящем здании (капитальная застройка);

- не должно быть никаких обременений;

- на него не должны претендовать никакие третьи лица;

- должен находиться там, где выделяются долговые деньги.

Ипотечный калькулятор «Альфа-Банка». Как рассчитать сумму ипотеки на 2019 онлайн?

На web-портале для потенциальных пользователей-заемщиков расположен очень удобный и полезный инструмент в электронном формате (функционирует в действительном временном режиме) – ипотечный on-line калькулятор.

Online-калькулятор – идеальный помощник

Это отличная поддержка для быстрого просчета отчислений каждый месяц, периодов по внесению долговых платежей, выяснения тарифа в процентах. Для этого нужно внести личные требования. Online-калькулятор является идеальной оценкой своих возможностей по обеспечению возврата займа.

В представленную форму (поля) нужно будет занести следующую информацию:

- ориентировочную цену жилого объекта;

- размер скопленных денег для первого платежа (в %);

- предположительный период возвращения долга;

- доходы заявителя.

Также необходимо поставить галочку, если финансы взаймы берет человек, получающий зарплату, или оформление будет производиться по двум основным бумагам. После этого слева высветятся те условия, на которых кредитно-финансовая компания сможет выделить ссужаемый капитал (размер, общая переплата, сколько придется вносить каждый расчетный месяц).

Такие значения считаются ориентировочными и не гарантируют, что при выделении средств они останутся аналогичными. Точная информация выдается менеджерами-консультантами или становится известной при отправке online-анкеты.

Как заказать в АО «Альфа-Банк» кредит на ипотеку?

Отправление заявления-анкеты на выдачу кредитной суммы предлагается удобными способами.

Один из вариантов составления заявления-анкеты

Пользователь лично выбирает для себя самый удобный и не обременительный:

- лично посетить офис банка и составить бумагу совместно с менеджером-консультантом;

- оставить документ в виде online-заявления на веб-представительстве (интернет-ресурс);

- заказать «Обратный звонок» в call-центре, указав при этом, в какое время удобнее перезвонить.

Самым оперативным, комфортным является отправка on-line заявки/анкеты, поскольку не нужно будет ехать или идти в отделение, чтобы лично встретиться со специалистом. Подается такое электронное заявление, когда угодно просителю (в любое время).

Здесь важно все четко внести, чтобы впоследствии не образовалось проволочек с рассмотрением. Также нужно указать, на какую определенную сумму заявитель рассчитывает, условия сотрудничества.

После отправки придется некоторое время обождать, пока документ не будет рассмотрен и одобрен/не одобрен. Если все проходит гладко, то заявитель/заемщик отправляется в офис Альфа-Банка для предоставления нужной документации, изучения и визирования кредитно-договорного обязательства.

Обобщающие аспекты:

- На возводящиеся жилые здания («первичные») и уже существующие («вторичные») объекты установлен идентичный тариф в процентах – 9,29. Компания предоставляет совершенно прозрачные условия, которые отличаются высокой выгодностью и привлекательностью (никаких «подводных» камней не существует).

- Есть более оперативный и простой вариант взять капитал в долг, предоставив всего-навсего два главных документа (удостоверение личности и Страховой № Индивидуального Лицевого Счета). Тариф в этом случае будет немного выше – 10,29 %. Важно обладать незапятнанной кредитно-ипотечной репутацией, иначе денег не дадут. Кто хочет существенно сэкономить время для сбора документации/справок/выписок, не сможет предоставить доказательство о доходе, то данный вариант самый оптимальный.

- Очень длительный период пользования ссудой – до 30 лет;

- Взять кредитные финансы взаймы смогут граждане любого мирового государства.

- Относительно трудоустройства, то попросить в выдаче заемных денег смогут даже те, кто совсем недавно начал работать (требование – не меньше четырех месяцев на последнем месте трудоустройства, единый трудовой стаж – не менее одного года).

- Отличная возможность заиметь личную жилплощадь появилась у молодых семей, поскольку при соблюдении определенных требований/условий они смогут существенно сэкономить на процентах (дается шесть месяцев после усыновления/рождения ребенка на получение льготного периода, когда оплачиваются только лишь проценты, начальный взнос можно оплатить «материнским капиталом»).

- Небольшим отрицательным моментом является страховка. Это, конечно, может отпугнуть, но она необходима всем. Если заявитель отказывается комплексно страховаться, то тариф в процентах поднимается на 2 п. п.

Перед подачей заявления-анкеты на заем по приобретению личной жилплощади все же рекомендуется все пунктуально рассчитать, изучить преимущества и недостатки, проанализировать собственные возможности в финансовом плане.