Любой человек, проживающий на арендованной площади, мечтает о личном, обособленном жилье. Решить такую проблему, как неимение собственной жилплощади, возможно только, заказав ипотечное кредитование в финансово-кредитной компании.

Взятие денег взаймы на длительный период в АО «Альфа-Банк» станет самым идеальным решением, чтобы быстро стать владельцем собственной квартиры (в новостройке или на «вторичном» рынке недвижимости), частного владения с наделом земли, «townhouse», элитных апартаментов.

Альфа-ипотечное кредитование – сплошная выгода

Положительными моментами выступают:

- надежная, проверенная репутация финансово-кредитного учреждения;

- привилегированные условия – продолжительность периода возврата долга, огромный размер заемного капитала;

- пониженные тарифы в процентах;

- льготы для некоторых категорий заявителей – потребители, получающие зарплату, молодые семьи, пользователи, оформившие комплексное страхование;

- существует возможность взять нужную сумму, предоставив всего два главных документа;

- возможность оплачивать первые взносы и частично возвращать долги с помощью «Материнского капитала»;

- получить ссуду смогут иностранцы (только в американской валюте).

Ипотека в «Альфа-Банке». Какие схемы кредитования разработаны?

Еще совсем недавно компания предлагала своей потенциальной клиентуре многочисленные варианты по приобретению личной жилплощади, то сегодня программы ограничиваются несколькими ипотечными направлениями.

- «Вторичная» жилая недвижимость.

- В новостроящихся зданиях.

- Рефинансирующая схема.

- Выдача заемных денег под залоговый договор.

Для точного определения, какой проект станет наиболее походящим, важно разобрать каждый по отдельности.

Жилплощадь в зданиях, которые уже эксплуатируются (готовые)

Потребителям, которые непременно хотят оперативно съехать с арендованных жилых площадей и стать обладателями индивидуального жилья, такой вариант подойдет больше всего. Это поможет значительно сэкономить временные ресурсы. Любой обособленный объект недвижимости сможет стать предметом кредитно-договорного соглашения. Самое главное, чтобы он соответствовал установленным требованиям.

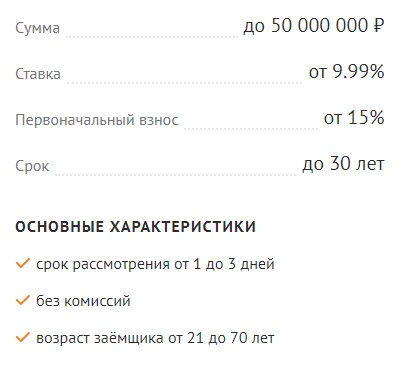

Особенности проекта:

- промежуток времени для полного отчисления долга (не менее 3-х лет, не более 30-ти лет);

- размер заемных финансов – от 600 000 до 50 000 000 в российской валюте;

- первое отчисление – не меньше 15 % (расчет производится от единой рыночной стоимости объекта).

Жилплощадь отходит во временную собственность к финансово-коммерческой структуре.

На заметку! Минимальный процент, который установлен здесь, относится только к людям, которые получают зарплату. Для остальных он может быть значительно увеличен.

В новостроящихся жилых зданиях

Подобная схема получения заемных сумм предназначена для тех людей, которые хотят стать обладателями именно новой жилплощади. Это позволит обустроить ее так, как они этого желают. Конечно, придется немного обождать, поскольку такой проект оформляется на этапе возведения стройобъекта. Обязательное условие – стать владельцами личного жилья возможно только в зданиях, возводящихся аккредитованными компаниями-застройщиками.

Особенности оформления, идентичные предыдущей ипотечной схеме.

Приобретение жилья в новостройках

Рефинансирующий продукт

Если человека не устраивают условия, на которых он взял взаймы деньги на приобретение личного жилого объекта в конкурирующей финансово-коммерческой организации, то у него есть возможность в Альфа-Банке заказать перекредитование. Это означает, что будут уменьшены текущие отчисления, потому что снизится тариф в процентах или будет продлен период использования заемных денег.

Максимальная продолжительность пользования ссудой и размер выдаваемых заемных денег такой же, как в двух предыдущих программах. Но максимальный размер средств будет рассчитан по некоторым факторам (долговой остаток по выплачиваемым обязательствам, степень платежеспособности).

Обязательные требования к просителю при заказе рефинансирования:

- полное неимение простроченных долгов и иных договорных несоответствий/нарушений;

- финансово-кредитная репутация ходатайствующего лица должна быть не запятнанной (положительной);

- предыдущее договорное обязательство должно быть заключено более шести месяце назад;

- на личную жилплощадь оформленные собственнические права;

- должны отсутствовать долговые реструктуризация/рефинансирование в иных финансовых учреждениях.

Ипотечно-кредитная схема, где жилой объект отходит под залог

Данный вариант на различные потребительские нужды. Посредством заемных денег возможно:

- стать владельцем личной жилплощади (любые квартиры, загородные частные владения, элитные апартаменты, «townhouse»);

- выполнять всевозможные улучшения, расширения, ремонтные мероприятия (капитальные, косметические);

- более комфортно обустраивать помещения (здесь возможно купить все что угодно для бытового удобства и проживания).

Установленные условия по кредитно-ипотечному периоду пользования деньгами и величине взятых в заем финансов совпадает с «первичным» и «вторичным» приобретением. Отличительная особенность – соотношение между заемной суммой/стоимостью отходящего под залог объекта должно составлять не больше 60 %.

Если проситель не желает отчитываться в том, куда он затратил выданные деньги, то сумма займа будет выплачена в объеме примерно 50 % от оцененной стоимости личного имущества.

Какой процент по ипотеке в «Альфа-Банке» установлен? Что может повысить тариф?

Тарифы в процентах, установленные по всем схемам кредитования, обладают определенной зависимостью от многих факторов: к какой категории относится будущий проситель, оформляется или нет комплексное страхование, величина начального отчисления.

Значения можно сравнить в нижеприведенной таблице.

| Ипотечная схема | Тариф в годовых % (стандарт/зарплатные клиенты) | |

| «Вторичная» жилплощадь | от 10,49 | 10,19 |

| Новостроящиеся объекты | от 9,99 | 9,69 |

| Перекредитование | от 10,29 | |

| Залоговые соглашения | 13,49 | 13,19 |

На увеличение тарифа в процентах могут влиять различные аспекты (на установленные п. п.):

- если пользователь не хочет страховаться (на 1,0);

- если заказывается заемная сумма только по двум основным бумагам, на частные владения, либо начальный платеж меньше 20 % (на 0,5);

- если потребитель просит заем на «townhouse» (на 0,25).

Ипотечная ставка «Альфа-Банка» для получающих зарплату

Клиентура, которая обладает зарплатными пластиковыми карточками, получает самые привилегированные условия, если сравнивать с обычными заемщиками-просителями.

Участники «Зарплатного проекта» получают больше привилегий

Достоинства:

- к таким заявителям относятся более лояльно;

- применяется более простая схема оформления заемной суммы;

- не нужно приносить весь перечень необходимой документации;

- тариф в процентах снижается на 0,3 п. п. относительно всех ипотечно-кредитных продуктов;

- заявление-ходатайство рассматривается более оперативно.

Такие потребители являются самыми стабильными, надежными. Их ежемесячная доходность полностью известна, а значит, они обладают отличной платежеспособностью. К ним относятся с большим доверием и всегда выдают заемные суммы.

Выдает ли АО «Альфа-Банк» ипотечное кредитование на строящиеся объекты?

Да, такая ипотечно-кредитная схема предусмотрена. Взять необходимую сумму взаймы для приобретения новостроящегося жилого объекта смогут все, кто желает начинать личную жизнь на совершенно новом месте. Сегодня, даже не имея огромных собственных финансов, существует подобная возможность.

Условия для возводящихся жилых объектов

С чего нужно начать:

- Изначально подбирается соответствующий вашим личным требованиям новостроящийся жилой объект, где планируется приобрести квартиру. Отыскать хороший вариант не будет трудно, поскольку «Альфа-Банк» заключил взаимовыгодные соглашения с различными строительными компаниями (застройщиками) и аккредитовал их.

- Кроме индивидуальных желаний, нужно будет провести оценку, на какой стадии находится здание, получить уверенность, что застройщик достаточно надежный. Здесь существует прямая зависимость – когда дом будет сдан в использование и оперативность въезда.

- После этого нужно подавать заявление-анкету и ожидать положительного вердикта, начать сбор необходимого списка документации. Компетентные специалисты всегда окажут полную поддержку по всем возникающим проблемам.

Нецелевая ипотека в «Альфа-Банке»

Взять заемный капитал данной финансово-коммерческой организации на потребительские нужды достаточно просто. Нужно будет всего лишь отдать личную жилплощадь под залоговые обязательства.

Данный кредитно-ипотечный продукт по-иному называется «нецелевой», поскольку деньги, взятые в долг, есть возможность потратить по личному усмотрению (приобретение разной категории жилых объектов, осуществление любых разновидностей ремонта, потребительские нужды).

Нецелевой заем на потребительские нужды

Особенности:

- продолжительность пользования заемной суммой составляет от 36-ти месяцев до 30-ти лет;

- ссуда предоставляется строго в рублевой валюте;

- минимум займа – от 600 000, максимум рассчитывается индивидуально (залоговая стоимость не превышает 60 %);

- тариф в процентах (годовая переплата) – 13,49 (есть возможность снижения на 0,2 п. п., если договор «купли-продажи» будет заключен не позднее месяца с момента одобрения прошения или потребитель начинает получать зарплату).

Ипотека в «Альфа-Банке». Online-калькулятор 2019 года на «вторичную» жилплощадь

Для тех людей, которые не хотят длительно ожидать, пока будет возводиться новостроящийся дом, существует возможность взять взаймы определенную сумму и быстро обрести личную жилплощадь.

Последовательные шаги:

- первым делом нужно подобрать, в каком районе и жилом здании вы желаете жить;

- следом за этим желательно проконсультироваться с компетентными менеджерами, чтобы уточнить все нюансы;

- рекомендуется воспользоваться on-line калькулятором, чтобы все точно рассчитать (такой инструмент расположен на web-ресурсе);

- следующим этапом нужно внести в специальную форму заявки-анкеты личные сведения (сделать это нужно предельно внимательно, чтобы не возникло проблем в дальнейшем);

- затем произвести сбор документации, подождать одобрения ходатайства, прийти в офис и завизировать ипотечно-договорное обязательство.

Условия по такой кредитной схеме очень выгодные. Погашать долги возможно в течение тридцатилетнего периода, размер ссуды также предоставляется большой (до 50 000 000 в российской валюте), тарифы по годовым процентам невысокие.

Бизнес-ипотека от «Альфа-Банка»

Поскольку сейчас увеличилась тенденция значительного развития бизнес-направлений малого и среднего уровня, то разработана новая схема бизнес-ипотеки (коммерческая).

Такая разновидность ипотечного кредитования предоставляется и частным, и юридическим лицам. Особенность – приобретаются помещения (нежилые), которые затем используются для ведения хозяйственно-коммерческой деятельности (для сдачи в аренду, склады, для производственных нужд).

Выдача займа под коммерческие объекты

Залоговым обеспечением является тот объект, на который выделяются заемные финансы.

Для того чтобы получить заем на нежилые (коммерческие) помещения, нужно выполнить следующие действия:

- подобрать оптимальный объект, который планируется приобретать;

- сделать проверку всей сопутствующей документации у владельца, в качестве которого могут выступать частные лица, коммерческие организации, государство;

- обязательно важно выполнить оценочные действия (лучше независимые), чтобы точно знать стоимость объекта;

- лично посетить офис для того, чтобы получить доскональное консультирование, показать собранную документацию, задать нужные вопросы;

- после этого подать соответствующую заявку-анкету (это можно произвести лично on-line, попросить сделать это менеджера);

- подождать, пока не будет вынесено одобрение, и заключить кредитно-договорное соглашение.

Установленные условия:

- начальное отчисление (взнос) – не меньше 20 %;

- заемная сумма в рублях – от 2,600 до 78,000 миллионов;

- тариф (годовой) в % – 18,0.

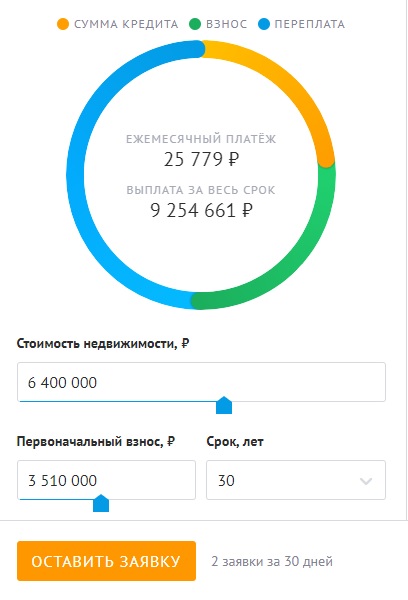

Кредитный online-калькулятор «Альфа-Банка». Ипотека и ориентировочный расчет

Чтобы со всех сторон осознать, что предстоит в дальнейшем, полностью оценить свои денежные возможности, понять, какая нагрузка будет в будущем, рекомендуется загодя просчитать все потенциальные расходы. Для этого на web-представительстве финансово-коммерческой структуры расположен простой, удобный, бесплатный on-line калькулятор.

Online-калькулятор для расчета необходимых параметров

Это специально созданный электронный инструмент, позволяющий ориентировочно определить, какие суммы придется отчислять каждый месяц, тариф в процентах, общую величину заемных денег.

Как в «Альфа-Банке» заказать ипотеку онлайн?

В сущности, процедура оформления ипотечного кредитования не является очень трудоемкой. Важно соблюдать все установленные требования, внимательно относиться к сбору документации и внесению личных сведений в заявление/анкету.

Получение заемного капитала производится в несколько этапов

Процесс взятия денежного займа происходит по стандартной схеме:

- подбирается оптимальный вариант жилого объекта;

- составляется договорное соглашение в отношении сделки «купли-продажи» с собственником жилплощади (для «вторичного» объекта) или с компанией-застройщиком (для возводимого объекта);

- для готового существующего жилого объекта обязательно осуществляются оценочные действия специально аккредитованным учреждением;

- готовится соответствующая документация и подается заявка-анкета (в офисе или online), ожидается одобрение;

- визируется кредитно-ипотечный договорный документ;

- оплачивается начальное отчисление собственнику жилого объекта или аккредитованному инвестору-застройщику;

- сделка регистрируется в определенных учреждениях (Регистрационная палата, МФЦ), проводится обременение купленной жилплощади;

- остаточная величина заемных денег переводится «безналичным» способом бывшему владельцу.

Финансово-коммерческая организация дает отличную возможность самостоятельно подобрать способ оформления и подачи соответствующей формы-заявки.

Это возможно проделать несколькими удобными вариантами:

- Взять нужную документацию и прийти в офис/отделение, где квалифицированные менеджеры предоставят консалтинговые услуги. В ходе консультации есть возможность получить детальные ответы на все интересующие вопросы, а также сотрудник внесет все индивидуальные сведения в форму-анкету.

- Связаться с опытными операторами call-центра и попросить, чтобы они занесли ваши данные в заявление-анкету и отправили на рассмотрение.

- Самым оптимальным вариантом считается личное оформление прошения-анкеты online способом. Специально разработанная форма в электронном формате находится на web-ресурсе, и там нужно предельно аккуратно внести личную информацию, тщательно все проверить, и только после этого отправлять на рассмотрение.

Важно указывать все сведения очень точно, поскольку от этого напрямую зависит, одобрят ли заявление-анкету или откажут в выдаче заемной суммы.

Подавать заявление-анкету можно в альфабанковском офисе

Ипотечный калькулятор онлайн. Как рассчитать в «Альфа-Банке» заем?

Чтобы досконально просчитать все «плюсы» и «минусы», можно, не выходя из офиса или дома, изучить предлагаемые возможности. Это можно осуществить посредством on-line программы, которая покажет все необходимые параметры по предстоящей сделке.

С учетом накопленных денег, зная примерную стоимость нужного жилого объекта, возможно ориентировочно выяснить величину кредитных процентов, предварительные отчисления каждый месяц, какой минимальный начальный взнос нужно будет внести.

Для того чтобы ипотечно-кредитная программа начала функционировать, важно собрать весь нужный список документации.

В стандартный перечень входят следующие бумаги:

- Гражданский документ, удостоверяющий заявителя (оригинал, ксерокопии). Также аналогичные бумаги всех созаемщиков.

- Если потребуется, нужно предоставить Страховой Номер Индивидуального Лицевого Счета (СНИЛС) или Идентификационный Номер (ИНН);

- Оформленная на месте трудоустройства «Справка о доходах» (в специальном формате «2-НДФЛ», либо банковском, можно произвольный, но заверенный в бухгалтерии).

- Факсимильные копии всех страниц «Трудовой книжки» (заверяются у нотариуса или по месту работы).

- Нужно дополнительно принести декларации по налоговым отчислениям, прочие бумаги, доказывающие их финансово-хозяйственную деятельность.

- «Оценочный отчет», который составляется специалистом-оценщиком.

- Бумаги от продавца недвижимого объекта и на саму жилплощадь.

Если потребуется иная вспомогательная документация для подтверждения кредитоспособности просителя, то об этом скажут в отделении (водительские права/удостоверение, пенсионное свидетельство, загранпаспорт, военный билет, прочие).

Установленные требования к заявителям

Какие минимальные требования установлены к ходатайствующим лицам:

- проситель может обладать любым гражданством (не имеет никакого принципиального значения, где он родился/проживает, в этом направлении ограничений нет);

- ценз по возрастной категории – не меньше 21-го года (полное совершеннолетие), не более 70-ти лет на окончание выплаты долгов;

- трудоустройство на последней работе более четырех месяцев, общий стаж – свыше одного года;

- будущий заемщик должен обладать полной дееспособностью;

- незапятнанность «кредитной репутации», то есть отсутствие любых просрочек по долговым отчислениям.

К жилым объектам, на которые берутся деньги в долг, также установлены требования. Они должны быть полностью обеспечены электроэнергией, газом, отоплением, канализацией, холодной и горячей водой. Также все оконные и дверные пакеты, кровля над последними этажами должны быть неповрежденными (целыми).

Здание, где будет покупаться жилплощадь, не должно пребывать в аварийном либо ветхом состоянии, оттуда не должны выселяться жители в связи с осуществлением реконструкции или ремонтных капитальных мероприятий.

Определенные требования к жилым объектам

Производить ежемесячные отчисления возможно различными способами, которые все относятся к достаточно удобным, но в соответствии с выданным графиком по долговым отчислениям:

- с помощью интернет-банкинга «Альфа-Клик»;

- в кассе любого отделения/представительства;

- перечисление из иной финансово-кредитной компании;

- посредством АТМ (расчетно-программные комплексы).

Один из самых удобных вариантов выплаты долгов

Если график погашения не будет соблюдаться (нарушаются периоды внесения установленных сумм), то автоматически будут начисляться соответствующая пеня за каждый просроченный день.

Много в интернете написано положительных рецензий относительно внимательного, лояльного отношения к потенциальным заявителям-заемщикам «Альфа-Банка». В частности, это касается высокой компетентности менеджеров-консультантов, надежности структуры, прозрачности отношений.