Приобрести недвижимый объект и стать его собственником только за счет собственных сбережений действительно нереально. Финансово-кредитные структуры предлагают оптимальное решение для граждан, которые приняли решение купить собственное жилье – ипотечное кредитование.

Жилищные займы от АБ по выгодным условиям

Договорное соглашение подписывается на достаточно продолжительный период, поэтому важно все тщательно спланировать, просчитать личные финансовые возможности, изучить предлагаемые ипотечные программы, их особенности и условия пользования.

АБ учитывает потребности всех слоев населения, поскольку здесь обслуживаются пользователи с различной степенью доходности. Сегодня финансово-кредитная организация предлагает несколько ипотечных продуктов на самых выгодных условиях.

«Альфа-Банк»: ипотека, условия, особенности, преимущества

Условия ипотечного кредитования условно разделили на четыре категории. Каждой разновидности присущи собственные, отличные от иных продуктов особенности использования.

Заключать ипотечные сделки с АБ выгодно

На текущий день существуют следующие жилищные займы:

- на «первичном» рынке для приобретения недвижимости в новостройках, строящихся коттеджей, квартир в ЖК (жилищные комплексы);

- на «вторичном» рынке на покупку жилплощади у прошлых собственников;

- рефинансирование ссуды на жилье, выданной иными банковскими организациями (процентные начисления переводятся в АБ под более выгодные условия кредитования, то есть сниженная ставка по %);

- получение кредитного капитала под залоговые соглашения (купленный или собственный объект переходит под залог в АБ), можно приобретать недвижимость или тратить заемные деньги на личные/потребительские цели.

Все ипотечные программы обладают своими особенностями. К примеру, ставка по годовым процентным начислениям на готовое и возводимое жилье имеют разное значение. Но ссуда на «вторичную» недвижимость может быть тождественной на новостройку, если соблюдаются определенные условия.

Плюсами оформления ипотечного кредитования выступают:

- привлекательные, выгодные, оптимальные условия: величина кредитного капитала (от шестисот тысяч до пятидесяти миллионов рублей), невысокие ставки по процентным годовым начислениям (есть возможность снизить), оперативность оформления;

- разнообразие программ по ипотечному кредитованию;

- отсутствуют требования к пользователям, желающим получить заем на приобретение личной жилплощади, по месту прописки (можно жить в одном регионе, а приобретать в ином);

- АБ всесторонне сотрудничает с различными учреждениями (страховые, брокерские, ГК по строительству объектов недвижимости, риэлтерскими, прочими);

- нет комиссионных за подачу анкеты-заявки и ее рассмотрение;

- каждому заемщику предоставляется поддержка индивидуального сотрудника-менеджера, который сопровождает сделку до полного погашения;

- много вариантов, чтобы вносить ипотечные задолженности;

- предоставление бесплатных консультаций по всем возникающим вопросам после подписания договорного соглашения;

- жилищный заем может быть предоставлен в рублевой или в иностранной валюте;

- льготные условия для клиентов, являющиеся зарплатными, корпоративными;

- прочие.

Ипотека «Альфа-Банка» на 2019 год. Программы ипотечного кредитования

Ипотечное кредитование в АБ представлено в нескольких вариантах, которые предлагаются на очень выгодных условиях.

Жилищный заем «Строящееся жилье»

Возводимое жилье относится к объектам недвижимости, на которое оформляется ипотечное кредитование еще на строительном этапе (проектирование и нулевой цикл здесь в расчет не принимаются).

Такой кредитный продукт является самым выгодным в АБ. Зарплатные клиенты смогут получить ссуду под 8,9 процентных годовых начислений, прочие заемщики – под 9,6.

Условиями выступают:

- максимум выдаваемого кредитного капитала – пятьдесят миллионов в отечественной валюте, минимум – шестьсот тысяч;

- предельный период составляет тридцать лет, наименьший – три года;

- для участников «Зарплатного проекта» первоначальный платеж от общей стоимости жилплощади составляет пятнадцать %, для иных пользователей будет варьироваться – 20-50;

- требования, устанавливаемые к потребителям-заемщикам – стандартные.

Ипотечный продукт «Строящееся жилье»

Окончательный вердикт по всем условиям (ставка в %, максимальная сумма, первоначальный платеж) принимается АБ.

Жилищная ссуда на «вторичную» недвижимость

Оформление ипотечного кредитования в этом направлении является также выгодным и имеет массу плюсов:

- заемщик полностью избавляется от хлопот с юридическим оформлением (сбором документации);

- заем выдается по привлекательным ставкам процентных годовых начислений;

- не нужно ожидать, пока застройщик введет в эксплуатацию новостройку.

«Вторичное» жилье от АБ без ожиданий

Условия пользования:

- первоначальные платежи/взносы, выдвигаемые требования к потенциальным заемщикам, период кредитования аналогичны ипотечной программе на возводимую недвижимость (15 %/ 3-30 лет соответственно);

- максимальная и минимальная сумма выдаваемого заемного капитала для жителей разных регионов отличается (Москва и Московская область/Санкт-Петербург и область – до пятидесяти миллионов рублей/до двадцати пяти миллионов для заемщиков, получающие зарплату в АБ, до тридцати/пятнадцати – для прочих заявителей, иные региональные центры – устанавливается индивидуально);

- ставка в % минимальная для зарплатных потребителей – 9,29, остальные заемщики получат 1,29;

- обязательно проводятся оценочные мероприятия, и выдается «Оценочный отчет» при оформлении страховки рисков повреждений/утери приобретаемого жилья.

Рекомендуется предварительно воспользоваться ипотечным online-калькулятором, чтобы просчитать все предстоящие расходы по жилищной ссуде.

Ипотечная программа «Рефинансирование»

Перекредитование займа на приобретение недвижимости будет выгодным, если ставка в % в ином финансово-кредитном учреждении превышает предлагаемую АБ. Этим самым банковская структура значительно облегчит жизнь заемщикам, заключившим невыгодные сделки.

Рефинансирование жилищной ссуды в АБ

Что это такое? Клиенту выдается ипотечный капитал, чтобы он с его помощью погасил кредитные задолженности в иной банковской структуре.

Основной особенностью такой программы является индивидуальный поиск решений в сложившейся ситуации. Перед принятием окончательного решения банковские сотрудники просчитывают все плюсы и минусы, а затем озвучивает вердикт потенциальному заемщику. Особенно изучается «кредитная история» и платежеспособность будущего потребителя.

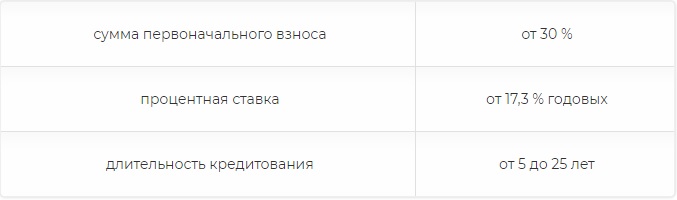

Условия рефинансирования в АБ:

- для подачи анкеты-заявки можно воспользоваться online-способом, лично посетить банковское отделение, заказать приезд сотрудника домой/на работу (такая опция доступна только зарплатным клиентам);

- заем выдается строго в национальной валюте (от шестисот тысяч до пятидесяти миллионов);

- максимальный период погашения ипотечной рефинансированной задолженности – тридцать лет;

- ставка по %: для зарплатных клиентов – 8,9, для прочих – 10,29;

- первоначальный платеж в % двадцать для всех категорий заемщиков;

- есть вероятность, что недвижимость придется оставить под залоговые обязательства;

- перекредитованием могут воспользоваться лишь совершеннолетние российские граждане;

- заемщик не должен иметь долговых обязательств перед иными финансово-кредитными организациями;

- потребитель обязан обладать постоянным местом трудоустройства, пропиской в регионе присутствия АБ, иметь собственность (жилье, автотранспорт, прочее).

Ипотечное кредитование без начального внесения платежа (первоначального взноса)

Данный вариант займа оформляется под залоговые обязательства, где в залог банковской структуре передается движимое/недвижимое собственное имущество заемщика. По условиям такой ипотечной кредитной программы потребитель не вносит никакого первоначального взноса.

Иное название займа – «нецелевой», поскольку воспользоваться деньгами можно в любом направлении: приобретать недвижимость, крупную бытовую технику для улучшения условий жизни, тратить на капитальный ремонт/перепланировку/расширение имеющейся жилплощади, прочее.

Ипотечная программа АБ без первоначальных платежей

Особенности ссуды:

- единые требования, предъявляемые к заемщикам практически одинаковые с иными программами;

- отличительная черта – требования к недвижимому объекту, который оставляется в залог (к примеру, раздельные туалет и ванное помещение, отсутствие аварийного и ветхого состояния, прочее);

- должны быть подведены канализационная и отопительная система, горячее/холодное водоснабжение;

- сантехническое оборудование, дверные и оконные проемы, кровля для жилплощади последнего этажа должны быть исправными, целыми;

- основание должно быть из кирпича, железобетона, камня;

- не должно подлежать сносу, не состоит на учете для проведения капремонта с выселением.

Важная информация! Стоимость залоговых обязательств берется из расчета 50-60 процентов от выдаваемой ипотечной суммы.

Ипотека «Альфа-Банка» для зарплатных клиентов. Преимущества и льготные условия

«Зарплатный проект» в АБ относится к комплексному, выгодному решению. Это не только простое получение заработной платы, но возможность пользоваться дополнительными привилегиями. Одной из таких льгот является ипотечное кредитование.

Требования к таким потенциальным заемщикам установлены стандартные, но процентные годовые начисления значительно ниже, чем для прочих потребителей.

Важно, что клиентам, обладающим зарплатными пластиковыми карточками, нет необходимости лишний раз подтверждать свою платежеспособность и предоставлять полный пакет документов для оформления жилищного займа. Такая информация уже имеется в финансово-кредитной структуре.

Условия по ипотеке для зарплатных клиентов

Для таких заемщиков предлагаются все варианты ипотечного кредитования:

- готовое жилье (рынок «вторичной» недвижимости);

- строящееся жилье (на стадии возведения новостроек);

- без первоначальных платежей (под залоговые обязательства приобретаемого или имеющегося недвижимого объекта);

- рефинансирование кредитных сумм, взятых в ином банковском учреждении

Оформление анкеты-заявки и ее подача на рассмотрение возможно в онлайн-режиме или при личном посещении банковского офиса. К таким клиентам АБ относится самым лояльным образом, потому что знает про них все.

Особенности оформления:

- предоставляется компетентная консультация любым удобным способом для определения ипотечной суммы, прочих нюансов;

- каждый заемщик получает индивидуального менеджера, оказывающий поддержку на всех стадиях оформления ссуды;

- предоставляется помощь компаньонов АБ, услугами которых можно всегда воспользоваться: брокеры, риелторы, оценщики, страховые учреждения;

- после анализа «Оценочного отчета» и ответов страховщиков, принимается окончательное решение.

После этого потребитель с документами приглашается для подписания договорного соглашения.

«Альфа-Банк»: расчет ипотеки для молодых семей (государственные программы)

Многие молодые семьи обращаются в АБ за ипотечным кредитованием, потому что здесь можно погашать кредитные задолженности по жилищному займу с помощью материнского капитала. Это значительно улучшает условия договорного соглашения, потому что такие деньги можно вносить, как:

- первоначальный платеж для приобретения недвижимости;

- частичное досрочное погашение кредитных задолженностей и процентных начислений.

Займы на недвижимость для молодых семей

Достоинства АБ в этом направлении:

- условия предоставляются самые выгодные: привлекательные ставки по годовым %, невысокий первоначальный платеж, удобные периоды кредитования;

- есть возможность приобрести любой вариант объекта недвижимости;

- погашать долги можно всеми способами, который предлагает АБ, без комиссий.

Кроме этого, финансово-кредитная структура оказывает существенную поддержку молодым семьям, которые усыновили или родили ребенка (главное условие – один из супругов на момент подачи заявки должен быть моложе 35-ти лет).

Льготными предложениями можно воспользоваться на протяжении полугода после этого. В этом случае молодая супружеская пара оплачивает лишь процентные начисления. Привилегии касаются всех программ ипотечного кредитования, которые предлагает сегодня АБ.

Для получения льготного периода нужно заполнить online-заявку, к стандартному пакету документов добавить свидетельство о рождении малыша/документ про усыновление.

Чтобы предварительно рассчитать, какие суммы нужно будет ежемесячно вносить, общий размер переплаты, рекомендуется использовать онлайн-калькулятор.

«Альфа-Банк»: ипотека на «вторичное жилье» без первоначального взноса. Какие условия установлены?

Сейчас существует тенденция к снижению оформления жилищных ссуд, потому что у многих граждан не имеется собственного капитала для оплаты первоначальных платежей для приобретения недвижимости по ипотечному кредитованию.

Поэтому финансово-кредитные структуры начали предлагать ипотечные программы, где не нужно вносить начальные платежи. Это является очень рискованной процедурой. В этом направлении применяются разные способы:

- Под залоговые обязательства собственного жилья потенциальных заемщиков. Требования – объект, который остается под залог, должен быть полностью пригодным для жизни и ликвидным.

- Ипотечное кредитование, где первоначальным платежом выступает «Материнский капитал». Также его можно вносить в счет досрочного (частичного) погашения задолженностей.

- По государственным программам для молодых семей, где по жилищной ссуде оплачиваются лишь годовые процентные начисления (условие – рождение/усыновление ребенка и подача заявки на протяжении шести месяцев после такого события).

Выгодные ставки по % на покупку «вторичного» жилья

В АБ можно оформить ипотечное кредитование, не обладая личными сбережениями для начального взноса. Важно, чтобы жилье было качественное, не было в ветхом/аварийном состоянии. Полученные кредитные финансы по этому банковскому продукту разрешено тратить не только на приобретение иного жилья, но и для осуществления капитального ремонта, улучшение существующих условий, прочие потребительские цели.

Главные особенности/условия:

- минимальный размер заемного капитала составляет шестьсот тысяч в рублевой валюте;

- максимум кредитных денег рассчитывается по залоговой стоимости недвижимости (на личные цели – пятьдесят процентов, на приобретение жилплощади/капремонт – шестьдесят %);

- ставка по годовым процентным начислениям – от 10,19;

- погасить ипотечную задолженность необходимо в тридцатилетний период;

- если оформляется комплексная страховка, то ставка по % может быть снижена.

Если будущий заемщик является участником «Зарплатного проекта», то он обслуживается на более привилегированных условиях кредитования.

Расчет ипотеки в «Альфа-Банке»: калькулятор в online-режим

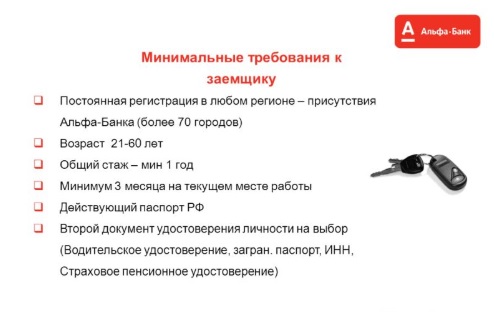

Финансово-кредитное учреждение установило определенные требования, которым обязаны соответствовать будущие заемщики и объекты недвижимости.

Требования «Альфа-Банка» к заемщикам

Так потребители ипотечного кредитования должны:

- быть полностью дееспособными;

- иметь российское гражданство или иностранное (разницы никакой нет);

- возрастная категория: минимум – совершеннолетие (двадцать один год), максимум – семьдесят лет к окончанию периода ипотечного кредитования;

- обладать рабочим стажем: на последнем месте трудоустройства – не меньше четырех месяцев, общим – больше, чем двенадцать месяцев;

- быть зарегистрированы постоянно или временно в Российской Федерации (прописка);

- можно иметь три (не более) совместных заемщиков;

- обладать чистой/положительной «кредитной историей» (отсутствие просроченных или непогашенных кредитных задолженностей);

- не желательно иметь много пластиковых карточек/потребительских кредитных займов.

Относительно требований к приобретаемой недвижимости:

- должны быть подведены все инженерно-коммуникационные системы: отопление, электричество, канализация, холодная/горячая вода, газоснабжение;

- здания/помещения не должны быть аварийными/ветхими;

- оконные/дверные проемы должны быть в исправном состоянии;

- основание должно быть соответствующего типа (каменное, кирпичное, ж/бетонное);

- строение не должно находиться в очереди на снос или осуществления капитального ремонта с отселением проживающих в них людей.

Если такие требования соблюдаются, то потребитель со стопроцентной гарантией сможет оформить ипотечное кредитование в АБ.

Ипотека от ПАО «Альфа-Банк»: расчет на калькуляторе. Какие документы необходимо подавать?

АБ существенно упростил требования к предоставляемым документам на ипотечное кредитование. Легче всего получить жилищный заем тем пользователям, которые являются участниками «Зарплатного проекта», потому что все нужные бумаги были поданы при оформлении получения зарплаты. Менеджер лишь проверит, соответствуют ли они действительности при выдаче ссуды.

Таким клиентам нужно будет только подать онлайн-заявку и заполнить по банковской форме справку про доходы.

Указываемая информация:

- личные сведения: фамилия/имя/отчество, половая принадлежность, дату рождения, наличие российского гражданства, идентификационный номер и страховой номер индивидуального личного счета (при есть);

- все паспортные данные;

- адрес, где действительно проживает потенциальный заемщик и место прописки/официальной регистрации (здесь нужно указать разновидность недвижимости и регистрации);

- прочие сведения (семейное положение, наличие и количество детей, имеющееся образование, место трудоустройства, доходы и расходы).

Желательно предоставлять ксерокопии всех необходимых документов, бумаги, которые выступают гарантом надежной платежеспособности (справки про доходы, трудовая книжка). Это позволит потребителю рассчитывать на положительное решение в отношении выдачи ипотечного страхования.

Стандартный пакет документации включает в себя:

- документ, удостоверяющий личность будущего заемщика (паспорт и ксерокопии всех его страниц);

- если есть, то водительское удостоверение;

- справку о доходности в любой форме (свободная, но заверенная на месте трудоустройства, банковская, стандартная);

- нотариально заверенная копия «Трудовой книжки»;

- если ссуда выдается по программе «Под залог собственной недвижимости», все документы на личное жилье;

- если есть в наличии, то СНИЛС/ИНН;

- для нерезидентов (иностранных граждан) – «Вид на жительство».

Жилищные займы в АБ смогут получить все желающие, только для каждой категории заемщиков установлен соответствующий пакет документов. Так для бизнес-клиентов, индивидуальных предпринимателей, адвокатам/нотариусам придется собрать очень внушительный список нужных бумаг (информацию всегда можно узнать у банковских специалистов).

Относительно оформления страхования, то здесь условия достаточно строгие. Потребители, которые хотят оформить ипотечное кредитование, обязательно должны оформить страховку рисков повреждения/утраты жилья, на которое будет выдаваться жилищный заем.

Важно! Если заемщик отказывается заключать страховое соглашение на потерю трудоспособности или права собственности на приобретенную недвижимость, то ставка по % автоматически возрастает на 2 п. п.

«Альфа-Банк»: ипотечный калькулятор, как подавать online-заявку

Принимать решение оформить ипотечное кредитование нельзя спонтанно. Конечно, жилищный заем, это возможность не ожидать, когда цены на недвижимость подскочат в очередной раз, не откладывать деньги, не оплачивать съемную жилплощадь, приобрести собственное жилье и создавать комфортное проживание, а кредитный заем выплачивать постепенно, ежемесячно внося необходимые платежи.

Подать заявку на жилищный заем можно любым способом

АБ предоставляет своим потенциальным заемщикам самостоятельно решить, каким вариантом воспользоваться для подачи анкеты-заявки (онлайн-способом, лично посетить ближайшее банковское отделение, позвонить оператору и попросить заполнить заявление).

Самым оперативным, удобным вариантом оформления анкеты-заявки считается online-подача. Это позволит потребителю лишний раз не посещать офис, простаивать в очередях к менеджерам.

Как заполняется:

- заемщику нужно зайти на веб-ресурс АБ, перейти на страничку «Ипотека», выбрать ипотечную программу, воспользоваться online-калькулятором для просчета всех параметров и нажать кнопку «Заполнить заявку»;

- в онлайн-анкете необходимо указать все личные данные (вносить важно аккуратно, поскольку при подписании договорного соглашения, специалист будет сверять указанную информацию с предоставленными документами);

- после внесения в анкету-заявку индивидуальных сведений, она отправляется в электронном режиме в финансово-кредитную структуру для рассмотрения (отводится от одного до трех рабочих банковских дней);

- при положительном решении, позвонит сотрудник АБ и пригласит для подписания договорного соглашения (заключения ипотечной сделки).

Полезная информация! Документы, которые необходимы для оформления жилищной ссуды можно отсканировать и отправить для дальнейшей проверки в электронном формате.

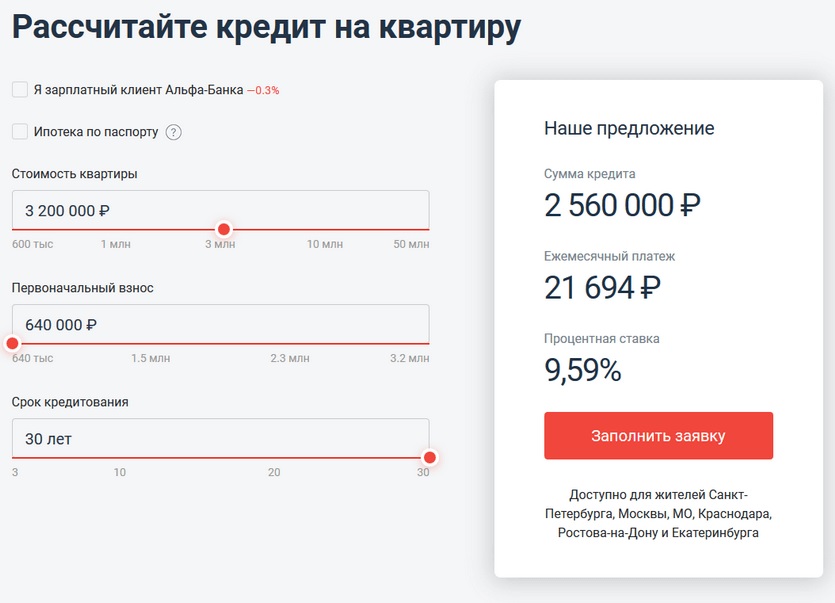

Рассчитать ипотеку «Альфа-Банка». Калькулятор в онлайн-режиме. Как пользоваться?

На web-ресурсе АБ находится самая подробная, нужная и полезная информация относительно ипотечного кредитования (ставки, процентные начисления, периоды кредитования, прочее).

Онлайн-калькулятор – лучшее решение для расчета ипотеки

Также здесь расположен удобный online-калькулятор, который станет отличным помощником для каждого желающего получить заем на приобретение недвижимого объекта, чтобы предварительно сделать необходимые расчеты.

Такая программа позволяет подобрать условия ипотечного кредитования, исходя из индивидуальных финансовых возможностей. При этом учитываются:

- желаемый период, на который дается кредитный капитал (от трех до тридцати лет);

- процентные годовые начисления;

- ежемесячные суммы для погашения ипотечных задолженностей.

Подобная online-программа, это отличный банковский инструмент, помогающий потенциальным пользователям ипотечного кредитования получить точную информацию относительно ссуды на жилье.

Главное достоинство – это существенная экономия денежных и временных ресурсов.

При расчете также можно стать обладателем следующих важных данных:

- подходит ли размер выдаваемой суммы;

- сможет ли заемщик в установленный период погасить всю задолженность;

- выгодные ли условия по процентным начислениям (годовым);

- посильный ли ежемесячный платеж;

- прочее.

Это поможет выбрать именно те условия, которые не будут сильно обременительными и выгодными.

Преимущества онлайн-калькулятора:

- выбирается самая подходящая схема;

- бесплатное использование;

- мгновенный расчет всех показателей;

- время экономится по максимуму (не нужно ездить или идти в банковский офис, звонить менеджерам);

- спокойно, не всякой спешки можно производить необходимые расчеты, пока они не удовлетворят заемщика.

«Альфа-Банк»: ипотечный онлайн-калькулятор. Рассчитать проценты и переплату

Благодаря такому онлайн-калькулятору будущий заемщик сможет четко понять, как происходят начисления по %, узнать общую сумму по переплате, получить точный график по ежемесячным платежам.

Рассчитать ссуду на жилье очень легко

Чтобы воспользоваться online-калькулятором, необходимо внести нужные параметры:

- сумму кредитного капитала (желаемую);

- период, на протяжении которого потребитель сможет погасить долговые обязательства;

- прочие сведения (зарплатный клиент, стоимость объекта недвижимости, первоначальный взнос).

После этого заемщику нужно нажать кнопку «Рассчитать» и получить всю информацию:

- максимальный размер по жилищной ссуде;

- сколько необходимо вносить каждый месяц;

- ставка по процентным годовым начислениям.

Если результаты не подходят пользователю, нужно заново указать исходные (желаемые) значения и произвести новый расчет. Так возможно продолжать несколько раз, пока полученные результаты не будут удовлетворять заемщика полностью.