Хранить деньги в копилке — это привычка, которая для 90% людей осталась в прошлом. Сегодня дебетовые карты есть у всех, на них поступают пособия, выплаты, заработная плата и т.д. Подобный вид банковского продукта подразумевает начисление и хранение денежных средств. Никаких процентов или ежемесячных выплат нет. Одна из крупнейших финансовых организаций России — Альфа-Банк карты для ежедневного использования предлагает разного типа, исходя из потребностей клиентов.

Основная информация об Альфа-Банке

.jpg)

Кредитное учреждение работает на российском рынке с 1991 г. На 2021 г. является одним из главных заемщиков и крупным игроком на финансовом рынке. Банк работает с частными и юридическими лицами, представителями малого и среднего бизнеса, индивидуальными предпринимателями.

Компания предлагает клиентам широкий ассортимент услуг: кредит наличными, рефинансирование, инвестиции, вклады, оформление пластиковых карт.

Виды дебетовых карт

Поскольку Альфа-Банк предлагает большой выбор карт, подобрать подходящий вариант будет несложно. Чтобы продукт на 100% соответствовал потребностям, необходимо изучить условия каждого предложения.

Компания сотрудничает с платежными системами Visa, «МИР» и MasterCard. При использовании «МастерКард» в случае совершения трансакций за рубежом с рублевого счета деньги сначала переводятся в евро. Если карта обслуживается системой «Виза», то конвертация идет в доллары. Оплата покупок «МИР» за пределами России невозможна.

Standart

Стандартный вариант с минимальным набором функций и базовым комплектом услуг. Без годового обслуживания. Кэшбэк и проценты на остаток не начисляются.

.jpg)

Standart выбирает потребитель, который редко пользуется продуктом и не хранит на нем много денег.

Black Edition

Наиболее престижный вариант. Держателям подобного банковского продукта предлагают повышенный cashback, начисление процентов на остаток по счету и иные привилегии.

Краткая характеристика:

- стоимость обслуживания — 5 тыс. руб./мес (если месячные расходы превышают 300 тыс. руб., то за услугу плата не берется);

- cashback 1,5 и 1% (при тратах на 10 тыс. руб./мес);

- кэшбэк 2 и 6% (при расходах на сумму от 70 тыс. руб.);

- cashback 3 и 7% (если совершено покупок на 100 тыс. руб. и больше);

- до 5,5% годовых на остаток по Альфа-счету.

Premium

Более высокий статус продукта. Он означает, что его владельцам доступен расширенный список функций и дополнительных услуг.

Краткая характеристика:

- стоимость обслуживания — 100 руб. в месяц (если клиент не соблюдает условия, установленные банком);

- cashback — 1,5% (при покупке на сумму 10 тыс. руб./мес или при среднемесячном остатке на балансе больше 30 тыс. руб.);

- кэшбэк — 2% (при тратах на 70 тыс. руб.);

- до 5,5% годовых на остаток по Альфа-счету и 1% по простому счету.

.jpg)

Какие возможности дает карта

При сотрудничестве с Альфа-Банком человек получает возможность не только зарабатывать, когда тратит деньги, но и экономить на платежах:

- рассчитываясь картой, клиент финансовой организации получает Альфа-баллы, которые компенсируют покупки в мобильном приложении (1 балл=1 рубль);

- переводы в сторонние кредитные организации по номеру телефону проводятся без комиссии (до 100 тыс. руб. в месяц);

- на остаток начисляется до 5% годовых;

- действует кэшбэк до 2% на все покупки;

- оплачивать услуги ЖКХ, мобильную связь, штрафы ГИБДД можно бесплатно;

- начисляются мили для приобретения авиабилетов;

- обналичивать средства без комиссионных сборов можно в терминалах по всему миру.

Обзор дебетовых карт

Банк предлагает несколько видов платежных инструментов, каждый из которых имеет ряд подвидов, что позволяет максимально удовлетворить потребности клиентов кредитного учреждения.

«Альфа-карта»

Бесплатная карта, за годовое обслуживание платить не нужно. Никаких бонусов и привилегий держатели подобных продуктов не получают:

- основные трансакции (внутренние переводы, обналичивание, пополнение баланса) — бесплатно;

- снятие денег через терминалы сторонних компаний — 2% комиссии (от 200 руб.);

- переводы вне банка — 1,95% (минимум 30 руб.);

- доступ к мобильному приложению;

- 3% cashback;

- 7% годовых на остаток по счету в конце каждого месяца.

.jpg)

Также держатели карты могут без комиссии оплатить коммунальные услуги, штрафы и пополнить счет сотового телефона.

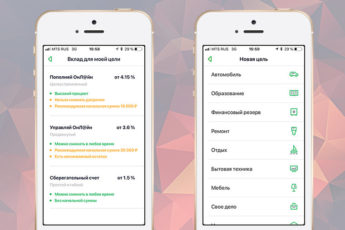

Alfa Travel premium

Alfa Travel обслуживается платежной системой Visa и представлена в 2 вариантах: стандартном и премиальном.

Описание Alfa Travel:

- Первые 2 месяца обслуживания — бесплатно, с третьего — 100 руб. Плата списывается только в том случае, если владелец карты не выполняет условия, установленные компанией: среднемесячный баланс — не меньше 30 тыс. руб. или совершение покупок в течение месяца на сумму 10 тыс. руб.

- Обналичивание средств в любой стране — бесплатно первые 2 месяца.

- При проведении любых финансовых операций, кроме переводов, кэшбэк составляет 3%, за оплату на сайте travel.alfabank.ru — 9%.

- На остаток по счету начисляется от 1 до 6%.

Вместо денег карта пополняется милями, которые можно использовать при покупке авиабилетов: 1 миля=1 руб. За обналичивание в третий и последующие месяцы комиссионный сбор не взимается, если на балансе больше 30 тыс. руб. или в течение 30 дней потрачено более 10 тыс. руб.

При оформлении пакета «Премиум» плата за выпуск первой карты не берется, обслуживание продукта бесплатное. При совершении покупок клиент получает кэшбэк в размере 5%. При расчете картой на сайте travel.alfabank.ru cashback составляет 11%. На остаток на счету начисляется от 1 д 7% в зависимости от суммы среднемесячного баланса или величины месячных расходов с карты. Обналичивать средства можно в любой точке земного шара без комиссионного сбора.

Клиенты, выбравшие Alfa Travel или Alfa Travel Premium, получают комплекс дополнительных услуг. Среди них:

- бесплатная упаковка багажа;

- безлимитный интернет;

- скидки на аренду автомобиля;

- доступ к залам ожидания класса Priority Pass и т.д.

«Аэрофлот» и «Аэрофлот Black Edition»

Выгодное предложение от «МастерКард» доступно в 2 версиях.

Условия предоставления карты «Аэрофлот»:

- Плата за обслуживание — 100 руб./мес. Продукт предоставляется бесплатно, если на счете лежит больше 30 тыс. руб. или в течение месяца потрачено более 10 тыс. руб.

- На остаток начисляется 1% (если сумма покупок за 30 дней составила 10 тыс. руб.) или 6% (если израсходовано 70 тыс. руб.).

- За каждые потраченные 60 руб. дается 1,1 мили (если в течение месяца с карты куплено товаров на 10 тыс. руб.) или 1,5 мили (при расходах выше 70 тыс. руб.).

.jpg)

Аэрофлот Black Edition предоставляется на следующих условиях:

- Плата за обслуживание — 5 тыс. руб./мес. Бесплатно карта выдается в том случае, если на счете лежит сумма от 3 млн руб., а сумма ежемесячных расходов от 100 тыс. руб. или пользователь получает зарплатный платеж в размере от 400 тыс. руб.

- На остаток начисляется от 1 до 7% (в зависимости от того, сколько денег в месяц потратил держатель карты).

- За каждый израсходованные 60 руб. дается от 1,1 до 2 миль.

Потратить собранные бонусы можно на приобретение авиабилетов, повышение класса обслуживания, покупки продукции у партнеров и т.д.

«Яндекс Плюс»

Продукт для совершения регулярных покупок от платежной системы MasterCard выдается сроком на 1 год, обслуживание бесплатное. Карта подходит для совершения ежедневных покупок, переводов и иных трансакций. Можно переводить на нее заработную плату и брать за границу в качестве основного инструмента для совершения финансовых операций.

.jpg)

Основное преимущество продукта — высокий cashback:

- 10% при оплате на сервисах Yandex;

- 6% при расчете на сайте travel.alfabank.ru;

- 5% при тратах в заведениях общественного питания, развлекательных центрах, спортивных клубах;

- 1% на остальные операции;

- на остаток начисляется 7%.

При оформлении продукта в пакете «Премиум» к клиенту прикрепляют персонального менеджера. Держатель пластика может воспользоваться бесплатным обналичиванием, выгодным курсом конвертации валюты, консьерж-сервисом и т.д.

Карта «Пятерочка»

Обслуживается системой Visa. Стоимость продукта — 100 руб./мес. Плата не берется, если клиент Альфа-Банка в месяц тратит не менее 10 тыс. руб. или сумма на балансе не ниже 30 тыс. руб.

Условия по карте:

- 2,5 тыс. приветственных баллов;

- 2,5 тыс. бонусов на день рождения;

- за каждые 10 руб., потраченные в сети магазинов «Пятерочка», начисляется 2 балла;

- за 10 руб., израсходованные на покупки в других маркетах, дается дополнительно по 1 бонусу.

.jpg)

Карта «Пятерочка» доступна только жителям Казани, Екатеринбурга, Москвы и Краснодара.

За покупки Альфа-Банк начисляет больше баллов, чем с «Выручай-картой». Оплатить накопленными бонусами можно до 100% стоимости покупок.

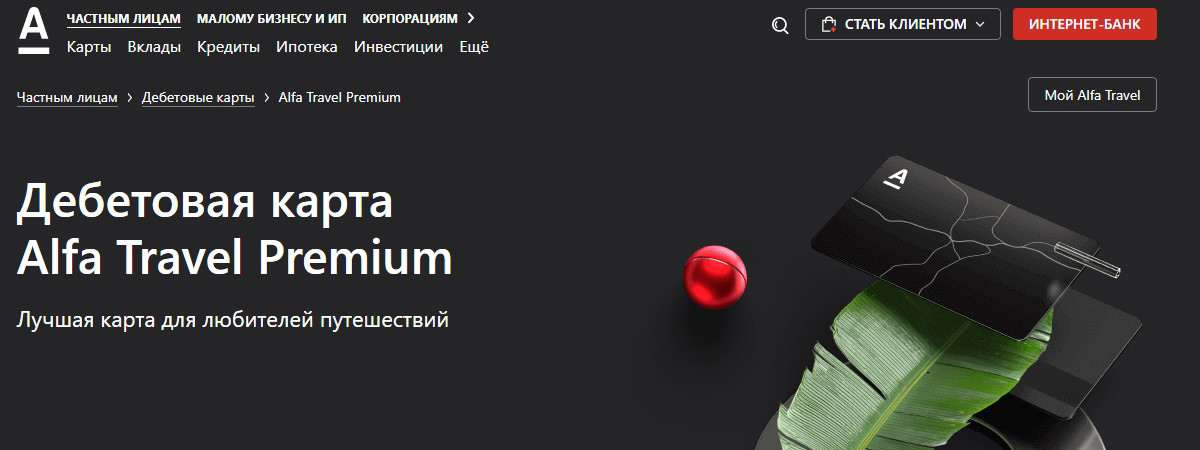

Карта «Перекресток»

Стоимость обслуживания — 100 руб. Бесплатно продукт предоставляется, если в течение месяца со счета потрачено больше 10 тыс. руб. или на остатке есть 30 тыс. руб.

Условия:

- в подарок начисляется 2 тыс. баллов;

- за каждые 10 руб., потраченные в сети «Перекресток», дается 3 балла, за 10, израсходованные в других магазинах, — по 1 бонусу;

- на остаток начисляется до 6% годовых;

- есть возможность пользоваться скидками и специальными предложениями в приложении «Мой Перекресток».

Альфа «МИР»

Классическая банковская карта. Счет можно открыть в рублях, долларах или евро.

Основные возможности продукта:

- социальные платежи без процентов;

- обналичивание без комиссионного сбора (до 50 тыс. руб.);

- возможность бесконтактной оплаты;

- переводы без комиссии (до 100 тыс. руб.);

- кэшбэк до 20% от партнеров платежной системы «МИР».

Детская карта

Карта обслуживается системой «МастерКард». Предлагается на выбор 2 варианта дизайна. Продукт позволит детям освоить навыки управления финансовым инструментом. Если ребенку еще нет 14 лет, то карту привяжут к счету родителей.

.jpg)

Преимущества предложения:

- возможность бесконтактной оплаты;

- выпуск и обслуживание — бесплатно;

- пополнение баланса без комиссии;

- при оплате счета в кафе или ресторане 5% возвращаются на карту.

Используя мобильное приложение или интернет-банкинг, родители смогут отслеживать расходы ребенка и задать лимит на покупки в некоторых категориях, например «Игрушки».

Дистанционно заказать подобный платежный инструмент нельзя, его оформляют только при личном обращении в отделение.

«Кэшбэк 1-5-25»

Продукт, выпущенный Альфа-Банком совместно с мобильным оператором Билайн. Обслуживание и выпуск — бесплатно.

Преимущества предложения:

- на остаток начисляется от 4% (при сумме покупок в месяц больше 10 тыс. руб.) до 5% (если расходы в месяц превысили 100 тыс. руб.);

- обналичивание без комиссии;

- переводы без дополнительных сборов (до 100 тыс. руб. в месяц);

- кэшбэк 5% за покупки в магазинах «Перекресток» и «Пятерочка»;

- cashback 25% при оплате товаров и услуг через приложение «Альфа-Мобайл» и «Мой Билайн»;

- кэшбэк 1% на все покупки.

Максимальная сумма cashback — 5 тыс. руб./мес. 1 бонусный балл = 1 руб.

Общие условия обслуживания дебетовых карт

Карты для регулярных покупок отличаются бесплатным обслуживанием (при соблюдении ряда требований) и возможностью внесения/снятия денег через устройства самообслуживания. Клиенты кредитного учреждения получают доступ к интернет-банку и мобильному приложению.

Стоимость оформления

Выпуск и обслуживание карт для совершения регулярных повседневных покупок — это бесплатные услуги. За оформление пластиковой карты ничего платить не нужно. Бесплатно проводится перевыпуск потерянного платежного инструмента.

Правила начисления кэшбэка

Альфа-Банк предлагает следующие условия по cashback:

- 1,5%, если сумма ежемесячных расходов не превышает 100 тыс. руб.;

- 2%, если держатель карты тратит больше 100 тыс. руб. в месяц;

- до 3% при оформлении продукта класса «Премиум».

Ограничение по сумме кэшбэка — 5 тыс. руб. Основной недостаток — чек округляется в меньшую сторону, например, при покупке на 299 руб. cashback посчитают как за 100 руб.

Пополнение дебетовых карт

Пополнять баланс через устройства банков-партнеров и получать переводы с карт иных организаций можно бесплатно. В мобильном приложении также доступна услуга внесения денег на счет. Найти близлежащее устройство самообслуживания поможет список с адресами, размещенный на сайте компании — alfabank.ru/atm.

Снятие наличных

Тарифы на обналичивание с дебетовых карт Альфа-Банка:

- снимать деньги можно без комиссии в банкоматах кредитного учреждениях и в терминалах банков-партнеров: Газпромбанка, Росбанка, Открытия, Промсвязьбанка, МКБ;

- обналичивать средства через устройства иных финансовых организаций, не сотрудничающих с Альфа-Банком, размер комиссионного сбора составит 1,5% (минимум 200 руб.);

- с премиальных продуктов снимать деньги можно без комиссии в любых терминалах по всему миру (до 50 тыс. в месяц).

Денежные переводы

Альфа-Банк предлагает клиентам следующие условия для пополнения баланса:

- переводить средства между счетами Альфа-Банка можно без комиссионных сборов;

- на карты других компаний по номеру отправка денег обойдется в 1,95% (минимум 30 руб.);

- перевод по реквизитам счета или номеру мобильного телефона в стороннюю финансовую организацию — без комиссии.

Преимущества карт

К преимуществам карт относят:

- возможность бесконтактной оплаты;

- надежную защиту от мошенников;

- большой выбор вариантов под разные потребности и интересы;

- поддержку в режиме 24/7;

- удобную и понятную версию «Личного кабинета»;

- возможность пользоваться картой без оплаты за обслуживание при выполнении ряда условий;

- оплату штрафов, коммунальных платежей без комиссии;

- постоянные скидки от компаний-партнеров;

- пополнение счета без комиссии с карт сторонних финансовых организаций и через терминалы банков-партнеров;

- возможность заказать продукт онлайн и оформить доставку на дом курьером.

Недостатки дебетовых карт

Из недостатков платежного инструмента клиенты отмечают необходимость ежемесячно оплачивать 99 руб. за СМС-уведомления. За год получается 1188 руб. Если прибавить к этому необходимость платить за обслуживание карты, то выходят существенные расходы.

Как оформить карту

Оформление платежного инструмента не займет много времени, поскольку компания предъявляет к клиентам минимальный набор требований. Посетите официальную страницу, чтобы увидеть все виды предлагаемых карт.

Требования к держателю карт

Оформить карту могут только совершеннолетние граждане РФ, имеющие постоянную прописку на территории страны. Финансовый инструмент выдается для личных целей клиента: получения зарплаты, хранения денег, оплаты товаров и т.д.

Необходимые документы

Для получения стандартной карты потребуется только паспорт. Для выпуска премиального продукта дополнительно нужно предоставить справку о доходах, чтобы банк убедился в платежеспособности человека. Если паспорт утерян, то для подтверждения личности можно воспользоваться иным документом, например водительским удостоверением или загранпаспортом.

Заполнение анкеты

При заполнении анкеты на сайте компании нужно указать следующую информацию:

- Ф.И.О. (как в паспорте);

- дату рождения;

- номер мобильного и адрес e-mail;

- имя, которое будет на расчетной карте, например IVAN IVANOV.

.jpg)

Заполнение анкеты займет не больше 5 минут.

Оформление онлайн

Заказать карту от Альфа-Банка можно дистанционно. Для этого нужно:

- Посетить официальный сайт кредитного учреждения alfabank.ru.

- Выбрать вкладку «Карты», подраздел «Дебетовые».

- Ознакомиться с предложенными вариантами, изучить условия.

- При необходимости воспользоваться помощью онлайн-консультанта.

- Нажать «Заказать карту».

- Заполнить анкету, указать тип карты.

- Согласиться с условиями договора и кликнуть на кнопке «Продолжить».

- Прописать паспортные данные, адрес регистрации, добавить имя и фамилию на английском языке (будут указаны на платежном инструменте).

- Выбрать способ доставки и придумать кодовое слово для последующих идентификаций при обращении в банк.

- Получить уникальный SMS-пароль и ввести его в специальное поле.

Через несколько минут после отправки заявки позвонит работник банка для уточнения деталей и согласования времени доставки. Курьер прибудет на указанный адрес в оговоренный срок. Если при заполнении формы какие-то данные введены неверно, они будут подсвечены красным цветом.

Поэтому при внесении информации нужно быть внимательными, чтобы не затягивать процесс оформления запроса.

Оформление офлайн

При оформлении платежного инструмента в отделении кредитного учреждения при себе нужно иметь удостоверение личности. Сотрудник финансовой организации даст детальную консультацию, расскажет о плюсах и минусах продуктов, поможет выбрать вариант, максимально соответствующий запросам клиента. Стандартная Альфа-карта выдается в течение нескольких минут, в остальных случаях на изготовление платежного инструмента уходит от 2 до 5 дней.

Подключение интернет-банка

Чтобы создать «Личный кабинет», можно обратиться в ближайшее подразделение банка, позвонить по телефону горячей линии или пройти регистрацию самостоятельно на сайте компании. В последнем случае последовательность действий будет следующей:

- Нажать «Интернет-банк» на главной странице.

- Выбрать строку «Получить логин».

- В пустых полях прописать номер продукта, срок его действия, телефон.

- В сообщении придет временный логин, который нужно вписать в окне, открывшемся после нажатия на кнопку «Далее».

После первоначальной авторизации стоит поменять идентификационные данные для входа в ЛК.

Как пользоваться картой

Карту можно использовать в стационарных торговых точках, в онлайн-маркетах и сервисах. После получения ее необходимо активировать через мобильное приложение или в ЛК интернет-банка. Дополнительно потребуется придумать PIN-код, который нужен не только для защиты средств, хранящихся на счете, но и для активации опции бесконтактной оплаты.

При совершении первой операции нужно вставить продукт в терминал и набрать ПИН-код. За последующие покупки можно расплачиваться в одно касание.

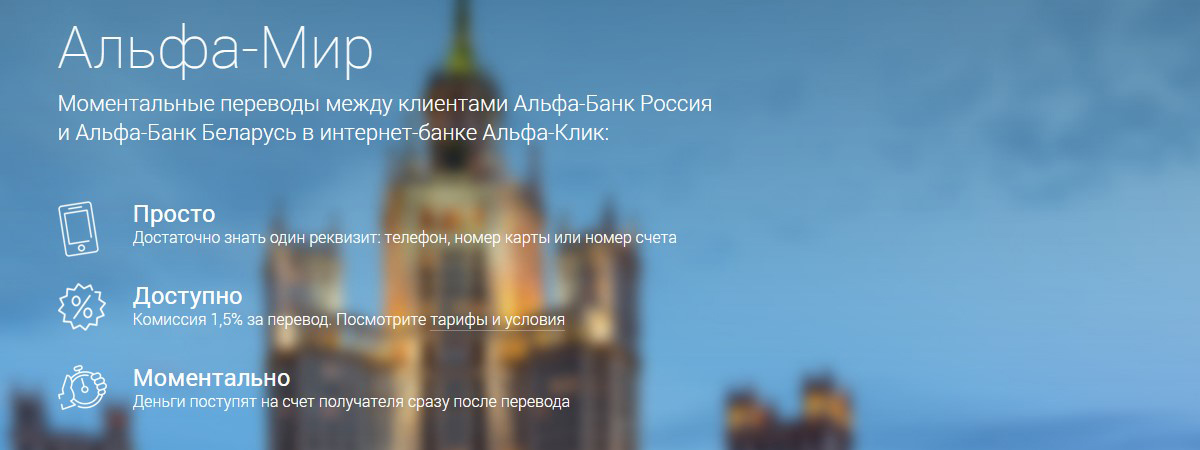

Интернет-банк

Через интернет-банк «Альфа-Клик» клиенты финансовой организации могут управлять картой и проводить разные операции:

- совершать переводы и оплачивать услуги;

- оставлять заявку на выпуск новой или дополнительной карты;

- блокировать банковский продукт при утере;

- активировать продукт;

- задавать новый ПИН-код;

- закрывать карту.

.jpg)

Если забыл ПИН-код

Если человек забыл PIN-код, то его можно в любой момент поменять в приложении. В категории «Все счета и карты» нужно выбрать интересующий продукт и нажать «Новый ПИН-код».

Действия при утере карты

При утере блокировка проводится в течение нескольких секунд. Приостановить действие продукта можно самостоятельно через «Личный кабинет» в мобильном приложении или интернет-банке. Подать запрос на блокировку и выпуск новой карты возможно в подразделении банка или по телефону горячей линии.

Как закрыть дебетовую карту

Для отказа от банковского продукта и подачи заявления о закрытии счета можно воспользоваться одним из способов:

- обратиться в ближайшее отделение банка;

- позвонить на горячую линию по номеру 8 (495) 788-88-78;

- оставить заявку через «Личный кабинет» в интернет-банке;

- воспользоваться мобильным приложением.

Если на карте остались деньги, то можно в заявлении написать, на какой счет их нужно перевести. На закрытие продукта потребуется от 45 дней в зависимости от условий соглашения. После истечения этого срока необходимо повторно обратиться в отделение и получить справку, подтверждающую факт закрытия счета и отсутствия претензий со стороны кредитного учреждения.

Партнеры Альфа-Банка

Официальный список партнеров кредитного учреждения обширен. В него входят:

- Открытие.

- МКБ.

- Газпромбанк.

- Росбанк.

- УБРиР.

- Россельхозбанк.

В терминалах этих финансовых организаций клиенты Альфа-Банка могут снимать деньги без комиссии и лимитов.

Отзывы держателей карт

Анна, 28 лет, Санкт-Петербург:

Уже 4 года пользуюсь услугами Альфабанка, здесь же получаю зарплату. Оформляла не только дебетовую, но и кредитную карту. 12 месяцев назад получила пластик Alfa Travel. Мое личное мнение — это наилучшее предложение по накоплению миль на рынке. Их можно обменять при покупке билетов, что позволяет сэкономить на транспортных расходах. Через полгода сыну исполняется 14 лет, хочу в качестве подарка оформить ему детскую карту, пусть познает азы управления финансами.

Иван, 33 года, Новосибирск:

Уже 4 года пользуюсь услугами Альфабанка, здесь же получаю зарплату. Оформляла не только дебетовую, но и кредитную карту. 12 месяцев назад получила пластик Alfa Travel. Мое личное мнение — это наилучшее предложение по накоплению миль на рынке. Их можно обменять при покупке билетов, что позволяет сэкономить на транспортных расходах. Через полгода сыну исполняется 14 лет, хочу в качестве подарка оформить ему детскую карту, пусть познает азы управления финансами.

Иван, 33 года, Новосибирск:

Пользуюсь пластиком Альфа-Банка с 2018 г. Для меня основное преимущество предложения — это начисление процента на остаток и неплохой кэшбэк. Также получаю на пластик заработную плату. На карте постоянно есть деньги, поэтому в конце года набегает неплохой бонус — 11 тыс. руб. К тому же с каждой покупки в месяц на счет возвращается примерно 700 руб., которых хватает на оплату сотовой связи и интернета.

Светлана, 42 года, Казань:

В 2019 г. оформила карту Cashback. Заметила, что банк учитывает не все операции для начисления кэшбэка. Какие покупки не вошли в сумму израсходованных средств, можно посмотреть в отчете в «Альфа-Клике». Один раз столкнулась с ситуацией, когда не была учтена операция по приобретению смартфона. Обратилась к сотрудникам банка, мне подробно объяснили, что расчет произведен в магазине сотовой связи, а на такие покупки кэшбэк не распространяется. Сделала выводы и теперь стараюсь расплачиваться только в тех магазинах, которые попадают под cashback.