Тысячи российских граждан сегодня проживают на съемной жилплощади и, естественно, мечтают приобрести собственную недвижимость для комфортного проживания. Решить жилищную проблему можно лишь воспользовавшись заемным капиталом.

Получить ипотечный заем в «Альфа-Банке» просто

Привлекательные ипотечные программы, предназначенные для граждан с различным достатком от «Альфа-Банка», станут отличными вариантами, чтобы приобрести собственное жилье. Купить на кредитные деньги можно квартиры в новостроящихся жилых зданиях и на «вторичном» рынке, частные дома с участками земли, townhouse, апартаменты.

Все альфабанковские ипотечные продукты обладают некоторыми отличиями, но оформляются по стандартной схеме. Чтобы детально разобраться, какой вариант лучше подобрать, нужно ознакомиться с каждым.

Ипотека в «Альфа-Банке» в 2019 г. Как получить, условия и особенности ипотечных программ

Несколько лет назад финансово-кредитная структура предлагала потребителям более широкий список ипотечных программ, на текущий момент он значительно уменьшился.

Разновидности ипотеки в «Альфа-Банке»

Сейчас предлагаются лишь четыре варианта:

- «Готовое жилье» (на «вторичном» рынке).

- «Строящееся жилье» (квартиры/апартаменты в новостройках).

- «Под залог собственного имущества» (недвижимость передается под залоговые обязательства в финансовую структуру).

- «Рефинансирование» (перекредитование жилищного займа, взятого в стороннем банке под более выгодные условия).

Чтобы разобраться в особенностях каждой ипотечной программы, необходимо детально изучить каждую по отдельности и только потом принимать взвешенное решение.

«Готовое жилье»

Тем людям, которые желают сэкономить временные ресурсы и быстро стать обладателями собственной жилплощади, «Альфа-Банк» предлагает отличную программу, позволяющую приобрести «вторичную» недвижимость. Она поможет осуществить переезд очень оперативно. Приобрести можно любой объект (обособленный, входящий в многоэтажные дома, прочие), который будет соответствовать банковским требованиям.

Условия жилищной ссуды:

- период, за который необходимо выплатить все заемные деньги – от трех до тридцати лет;

- ипотечная сумма – от шестисот тысяч до пятидесяти миллионов в национальной валюте;

- необходимо оплатить первоначальный взнос – от пятнадцати процентов (расчет производится от общей стоимости приобретаемой жилплощади);

- ставка в % (годовая) – от 10,49;

- обязательное оформление страхового полиса (риски повреждения или утраты покупаемого жилья).

Приобретаемая недвижимость переходит в «Альфа-Банк» под залоговое соглашение. Есть возможность получить ипотечное кредитование только по паспорту, но тогда величина заемного капитала будет составлять не более тридцати миллионов рублей.

«Строящееся жилье»

Тем, кто обладает достаточным терпением и хочет приобрести именно новую недвижимость, можно воспользоваться данной ипотечной программой. Она подразумевает, что жилье покупается еще на строительном этапе в новостроящихся объектах, но есть определенное условие – жилое здание должно ввестись в эксплуатацию в течение непродолжительного времени (за несколько лет).

Ипотечная программа «Строящееся жилье»

«Альфа-Банк» сотрудничает со многими строительными компаниями-застройщиками, которые обладают соответствующей банковской аккредитацией.

Условия получения займа:

- период, за который нужно вернуть весь кредитный капитал – от трех до тридцати лет;

- выдаваемые ипотечные деньги – от шестисот тысяч до пятидесяти миллионов в национальной валюте;

- внесение первоначального платежа (минимальный) – от пятнадцати процентов (расчет производится от общей стоимости покупаемого жилья);

- ставка в % (годовая) – от 10,19;

- обязательное оформление страхового полиса (риски повреждения или утраты покупаемого жилья).

Важные сведения!

Минимальным начальным взносом могут воспользоваться лишь заемщики, являющиеся участниками «Зарплатного проекта». Прочие ходатайствующие о выдаче ипотеки должны будут оплатить от двадцати процентов.

«Передача личного имущества под залоговые обязательства»

Это хороший банковский продукт, который позволяет полученный заемный капитал использовать в различных направлениях:

- приобретать любые объекты недвижимости (квартиры, частные дома с наделами земли, апартаменты, «таунхаусы»);

- осуществлять различные ремонтные действия (капитальные, косметические) или улучшать жилищные условия (перепланировка, расширение);

- для обустройства собственного жилья (приобретать дорогостоящую крупногабаритную бытовую технику, прочие интерьерные предметы).

Установленные условия:

- период, за который нужно вернуть жилищную ссуду – от трех до тридцати лет;

- выдаваемые ипотечные деньги – от шестисот тысяч в отечественной валюте;

- внесение первоначального платежа отсутствует;

- ставка в % (годовая) – от 13,49 (для зарплатных клиентов 13,19);

- размер заемного капитала/оценочная стоимость – не более шестидесяти процентов;

- обязательное оформление страхового полиса (риски повреждения или утраты покупаемого жилья).

«Рефинансирование»

Подобной ипотечной программой смогут воспользоваться добросовестные плательщики, которые раньше получили жилищный заем в иных финансово-кредитных структурах. К таким заемщикам относятся пользователи, которые взяли заемный капитал в трудные для России времена (кризисные, послекризисные), когда ставки в % были повышены.

«Альфа-Банк» в этом направлении предлагает более привлекательные/выгодные условия, которые помогут снизить расходы по погашению кредитных задолженностей и облегчат жизнь заемщикам.

Рефинансирование оформляется только в рублях

Плюсы перекредитования:

- можно получить огромную сумму, чтобы выплатить ссуду в стороннем банке;

- привлекательные тарифные ставки в % (годовые) существенно снизят кредитную нагрузку;

- продолжительный период по возвращению кредитного капитала поможет уменьшить величину ежемесячных платежей;

- есть возможность досрочного погашения ипотеки.

Условия рефинансирования:

- новый заемный капитал выдается для различных объектов недвижимости («первичное», «вторичное», возведение частного дома);

- кредитный заем выдается в сумме не менее шестисот тысяч и не более пятидесяти миллионов в рублях;

- погасить кредитные обязательства необходимо в период до тридцати лет;

- вносится первоначальный платеж – от пятнадцати процентов от общей цены недвижимости;

- ставка в % (годовая) – от 10,19;

- оформление страховки рисков утраты/повреждения жилья.

Жилищные ипотечные программы в «Альфа-Банке» относятся к наиболее привлекательным, потому что:

- нет необходимости собирать огромный перечень документов и справок;

- не нужны поручители;

- есть возможность быстрого приобретения личной жилплощади, не тратя время и деньги на аренду;

- обязательная проверка «чистоты» покупаемой недвижимости и оценка для определения реальной стоимости;

- ставки в процентных годовых начислениях не очень высокие;

- есть возможность получить заем по сертификатам «Материнский капитал» и «Молодая семья»;

- анкеты-заявки рассматриваются очень быстро (в течение пары рабочих дней);

- предоставляется возможность воспользоваться бесплатным, наглядным, простым online-калькулятором для предварительного расчета условий и оценки своих финансовых возможностей.

Жилищная ссуда оформляется без проблем, а заемные деньги легко возвращаются, потому что существует несколько способов внесения ипотечных задолженностей.

Погашение ипотеки в кассе «Альфа-Банка»

Такими вариантами являются:

- в отделениях финансово-кредитной структуры (кассы);

- в электронных устройствах «Альфа-Банка» и его банках-эмитентах;

- с помощью интернет-банкинга «Alfa-Клик» и специального приложения «Alfa-Mobile» для смартфонов (использовать могут лишь постоянные клиенты и владельцы пластиковых карточек).

Существующие в «Альфа-Банке» ставки по ипотеке на 2019 год для зарплатных клиентов

Если начать получать заработную плату в финансово-кредитной структуре на банковскую карточку, то возможно оформить ипотечное кредитование на самых выгодных, льготных условиях и получить более качественное обслуживание.

«Зарплатный проект» является комплексным решением, которое предоставляет владельцам банковских карточек многочисленные льготы.

Программные привилегии для зарплатных клиентов:

- анкеты-заявки рассматриваются в первую очередь в кратчайшие сроки;

- отсутствуют расходы при выдаче жилищной ссуды;

- уровень обслуживания значительно повышается;

- не нужно собирать полный перечень документации для оформления займа (заполняется только анкета-заявка любым удобным способом и предоставляется паспорт);

- ставки по годовым процентным начислениям сниженные (на 0,3 процентных пункта);

- периоды ипотечного кредитования и лимитные заемные финансы увеличенные.

Для зарплатных заемщиков «Альфа-Банк» оформляет следующие разновидности ипотечного кредитования:

- приобретение «вторичного» жилья (период погашения от 3-х до 30-ти лет, заемный капитал от 600 тысяч до 50 миллионов в рублевой валюте, начальный платеж от десяти процентов);

- кредитование недвижимости в новостройках (условия одинаковые с предыдущей программой, также есть возможность иметь троих созаемщиков);

- ипотечная программа под залог собственного имущества (выдается на период от трех до тридцати лет, сумма от шестисот тысяч рублей, тратить можно на любые потребительские цели).

Также у зарплатных клиентов существует возможность получить жилищный заем без внесения первоначального платежа, поскольку не все могут вложить личные деньги.

Это можно сделать такими способами:

- получить две ссуды на объект недвижимости (первый для передачи собственной жилплощади под залоговые обязательства и внесения начального взноса, второй – под залоговое соглашение покупаемого жилья);

- заказать потребительское кредитование, как дополнительное к ипотечной ссуде;

- оформление комплексного страхования, приводящее к снижению всех банковских рисков.

Владельцам зарплатных карточек необходимо знать, что погашение задолженностей не осуществляется в автоматическом режиме. Чтобы не допустить просроченных платежей, нужно оформить специальный РС, куда постоянно переводить деньги для отчислений по ипотечному кредитованию.

Как оформить в «Альфа-Банке» ипотеку с материнским капиталом и молодым семьям?

Согласно российскому законодательству и нормативно-правовому акту, регламентирующему программу «Материнский капитал», деньгами, которые выдает государство матерям, возможно погашать жилищные ссуды (частично, полностью).

Использование «Материнского капитала» для ипотеки

Также есть возможность капиталом вносить первоначальные взносы на приобретение недвижимости либо погашать ипотечные задолженности и процентные начисления.

Процедура осуществляется по схеме:

- чтобы оформить ссуду необходимо прийти в банковское отделение и принести нужные документы, заполнить соответствующее заявление;

- «Альфа-Банк» после рассмотрения анкеты-заявки, рассчитывает величину заемных денег и выдает справку, где указывается сумма для оплаты;

- затем заемщику нужно пойти в ПФ, принести все собранные бумаги и не забыть взять специальную расписку, что он обращался за такой услугой;

- на протяжении месяца заявителю будет выдано решение, если оно положительное, то оформляется документ о переводе капитала в финансово-кредитную структуру;

- дальнейшее сотрудничество в этом направлении оговаривается с банковскими менеджерами.

«Альфа-Банк» с учетом потребностей самых нуждающихся в приобретении собственного жилья предлагает отличные варианты для молодых семей на очень привлекательных условиях.

Чтобы оформить ипотечное кредитование в этом направлении, необходимо собрать немного документов, нет необходимости оплачивать начальные взносы, оставлять дополнительные залоги. Оформление жилищного займа обладает существенными преимуществами.

Возможностью приобретения собственной недвижимости обладают не все молодые семьи, поэтому им приходится проживать на арендованной жилплощади. Но со временем, подсчитав финансы, которые затрачиваются на аренду, они принимают взвешенное решение оформить жилищную ссуду.

Жилищная ссуда по программе «Молодая семья»

Ипотечная программа «Альфа-Банка» для молодых семей рассчитана на период до двадцати пяти лет без внесения первоначального платежа. Если супружеская пара усыновила или родила ребенка, то на протяжении шести месяцев с этого момента, она имеет возможность оформить жилищную ссуду на льготных основаниях (в течение этого периода оплачиваются лишь процентные годовые начисления).

Под залоговые обязательства может быть передана родительская недвижимость. К документам, необходимым для получения ипотеки, предъявляются следующие требования:

- документ, удостоверяющий личность того заемщика, который оформляет ссуду (общегражданский паспорт);

- брачное свидетельство;

- бумага, подтверждающая, что потребитель обладает постоянным местом трудоустройства;

- свидетельства о рождении на всех детей;

- трудовая книжка (копия), заверенная работодателем.

Такой перечень необходим, чтобы заемщик смог воспользоваться дополнительными возможностями (ипотечные «каникулы», скидки, льготы). Важным условием получения ипотечного кредитования является возраст заемщика-просителя – не старше 35 лет, но не менее 21 года (совершеннолетие).

Условия получения в «Альфа-Банке» ипотеки без первоначального взноса

Финансово-кредитная структура предлагает тем гражданам, которые желают обзавестись собственной недвижимостью, но не имею возможность накопить деньги на внесение первого платежа, новую ипотечную программу без первоначальных взносов.

Ипотека без первичного взноса – правильное решение

Такими заемщиками может являться молодежь, планирующая начать жить отдельно от родственников, молодые семьи, которые не хотят арендовать съемную жилплощадь и прочие граждане.

Для многих даже десятая часть от общей стоимости недвижимого объекта является совершенно неподъемной и обременительной для первичного внесения.

«Альфа-Банк» предлагает данную ипотечную программу только в двух ситуациях:

- Жилищный заем с оформлением залоговых обязательств под собственную жилплощадь.

Этот банковский продукт разрешает приобрести новостроящиеся квартиры, «вторичное» жилье, апартаменты, коммерческие объекты, проводить капремонт и улучшать жилье.

Условия выдачи:

- кредитование возможно в рублевой и долларовой валюте;

- период погашения ипотечных задолженностей – от трех до тридцати лет;

- сумма займа: минимум – шестьсот тысяч рублей, максимум – пятьдесят миллионов;

- существует возможность досрочной выплаты ссуды без начисления комиссий;

- стандартная ставка по % – 13,49.

Обязательное условие: страхование рисков (утрата, повреждения жилплощади).

- Перекредитование (рефинансирование) ссуды, которая была взята в банке-конкуренте.

Если потребитель хочет, чтобы условия по ипотечному кредитованию стали намного выгоднее, то ему нужно идти в «Альфа-Банк». Структура предлагает в данном направлении привлекательные условия, пониженные ставки по процентным начислениям.

Особенности:

- оформить можно в двух основных валютах (рублевая для граждан России, долларовая – для иностранцев);

- продолжительный период возврата заемного капитала – от 3-х до 30-ти лет;

- величина ипотечных средств – от 600,00 тысяч рублей до пятидесяти миллионов;

- ставка по годовым процентным начислениям – от 10,29.

Можно совершенно без комиссионных заранее погасить ипотечное рефинансирование. Страхование рисков обязательная процедура.

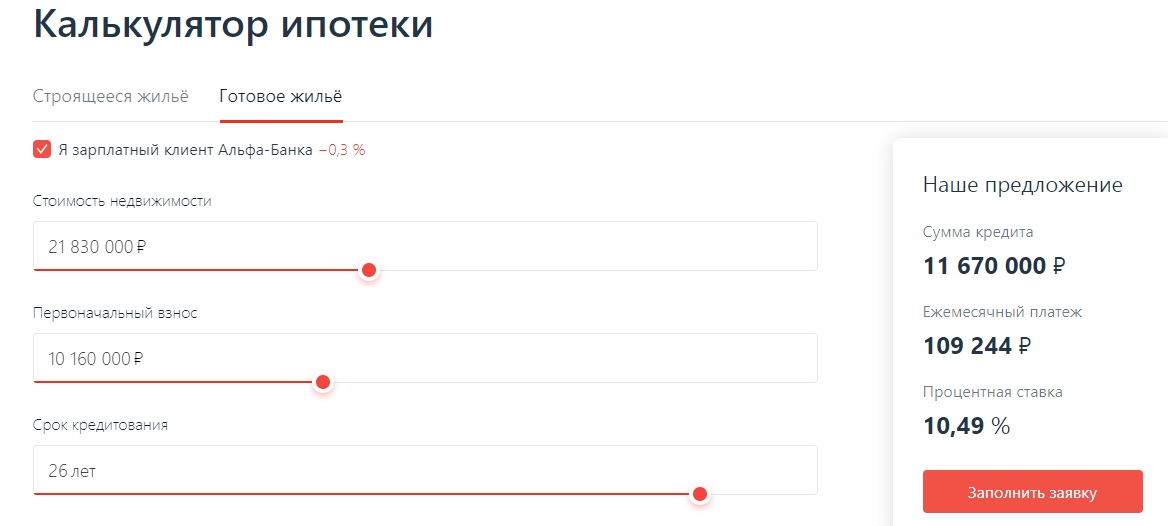

Использование в «Альфа-Банке» ипотечного калькулятора. Как рассчитать «вторичное» жилье?

Приобретение недвижимости на «вторичном» рынке относится к самому популярному варианту стать обладателем личной жилплощади. Не придется ожидать, когда новостройку сдадут в эксплуатацию, а берешь жилищный заем в «Альфа-Банке» на выгодных условиях и быстро въезжаешь в квартиру в свою квартиру или прочее жилье (частный дом, апартаменты, «таунхаус»).

Рассчитать предстоящие расходы, узнать ставку годовых % начислений, сумму максимального дохода, ежемесячные размеры платежей поможет онлайн-калькулятор.

Для этого заемщику нужно ввести личные параметры и получить самую точную информацию.

Расчет ипотеки на готовое жилье и условия получения

Оформление в «Альфа-Банке» ипотеки. Требования к заемщику, недвижимости, документам

Финансово-кредитная структура установила соответствующие требования, которым должны соответствовать потенциальные заемщики и объекты недвижимости (особенно «вторичное» жилье).

Соблюдение установленных требований – ипотека с выгодными условиями

Конечно, такие требования достаточно лояльные, поэтому оформить ипотечное кредитование не составит никакого труда.

Установленные требования к будущим заемщикам:

- Гражданство. Нет никакого значения, где проживает заемщик. Это могут быть и российские граждане, и иностранцы.

- Возрастная категория. Заем может выдаваться только совершеннолетним, достигшим 21 года. Установлено и максимальное ограничение – на момент окончательной выплаты ипотечных задолженностей, заемщику должно быть не более семидесяти лет.

- Доходность. Жилищные ссуды могут оформлять любые категории населения (наемные труженики, индивидуальные предприниматели, фрилансеры, прочие). Важно, чтобы они смогли доказать свою платежеспособность (выписки со счетов, справки о доходах, налоговые декларации).

- Трудовой стаж. Общий – не менее года. На последнем месте трудоустройства – более четырех месяцев.

Если хоть одно требование не выполняется, то на выдачу заемного капитала можно не рассчитывать.

К объектам недвижимости также предъявляются соответствующие требования:

- Жилье должно обладать всеми функционирующими коммуникационными системами (отопление, канализация, электроснабжение, водоснабжение холодное/горячее, газоснабжение).

- Дверные и оконные пакеты, крыша для жилья на верхних этажах, сантехника должны быть полностью исправными.

- Здание не должно относиться к аварийному/ветхому, стоять в очереди на снесение или капремонт с выселением.

- Основание жилого строения должно быть из определенных стройматериалов (ж/б, кирпич, камень).

Стандартный список предъявляемых документов:

- Общегражданский паспорт (оригинал и ксерокопии всех страниц). Для иностранцев – загранпаспорт, «Вид на жительство».

- Страховой № индивидуального лицевого счета (СНИЛС) или идентификационный № (ИНН).

- Справка, подтверждающая доходность заявителя (форма может быть любая).

- Трудовая книжка (копия, которая заверяется на месте трудоустройства).

- для ИП необходимо предъявить налоговые декларации и прочие бумаги (финансово-бухгалтерские отчеты, устав, учредительские документы).

- «Оценочный отчет», который оформляется специализированными оценочными организациями.

- Документы на приобретаемую недвижимость (техпаспорт, свидетельство о собственнических правах и паспорт предыдущего владельца жилья).

Банковский служащий дополнительно имеет право попросить предоставить дополнительные бумаги.

Самые прозрачные условия по ипотечному кредитованию

В «Альфа-Банке» установлены дополнительные условия, которые могут повышать или снижать годовые процентные начисления.

Ставка в % уменьшится на 0,3 п. п., если:

- ипотечное кредитование начать оформлять на протяжении месяца (не более) с даты выдачи положительного банковского решения;

- потенциальный заемщик является владельцем зарплатной карточки;

- предоставляется определенная величина заемного капитала в зависимости от региона (Москва/область – от восьми миллионов, Санкт-Петербург/область – от пяти миллионов, прочие региональные центры – от трех миллионов) только в национальной валюте.

Тариф увеличивается, если:

- заемщик отказывается заключать страховое соглашение по рискам утраты/повреждений недвижимости (на 1 п. п.);

- ипотечное кредитование оформляется только по двум документам (на 0,5 п. п.);

- заемные средства выдаются на частный дом с участком земли по программе «Готовое жилье» (на 0,5 п. п.);

- жилищная ссуда предоставляется на приобретение «таунхауса» (на 0,25 п. п.);

- первоначальный платеж вносится менее двадцати процентов (на 0,5 п. п.).

Можно ли получить в «Альфа-Банке» ипотеку по 2 документам?

Ипотечное кредитование в финансово-кредитной структуре можно оформить с помощью всего 2-х документов, при этом не требуется подтверждать ежемесячную доходность.

Это упрощенная процедура получения жилищной ссуды, которой могут воспользоваться владельцы зарплатных карточек и те заемщики, которые хотят рефинансировать ипотечное кредитование, оформленное в стороннем банке-конкуренте.

Ипотечное кредитование по 2-м документам

«Альфа-Банк» для получения жилищного займа просит предоставить два основных документа:

- паспорт, который удостоверяет личность заемщика (общегражданский);

- СНИЛС (страховой номер индивидуального лицевого счета).

Также заполняется личной информацией специальная анкета-заявка. Сделать это можно любым удобным способом (в отделении, онлайн, по телефону).

Важно! Если будущий заемщик просит выдать заемный капитал на приобретение недвижимости, но не предоставляет сведения о доходах, то ставка по процентным годовым начислениям увеличивается на 0,7 п. п.

Также потребителю необходимо подготовится к тому, что «Альфа-Банк» попросит внести больший процент в качестве первоначального платежа, что будет выступать отличной гарантией, что заемщик платежеспособный и будет своевременно погашать ипотечные задолженности.

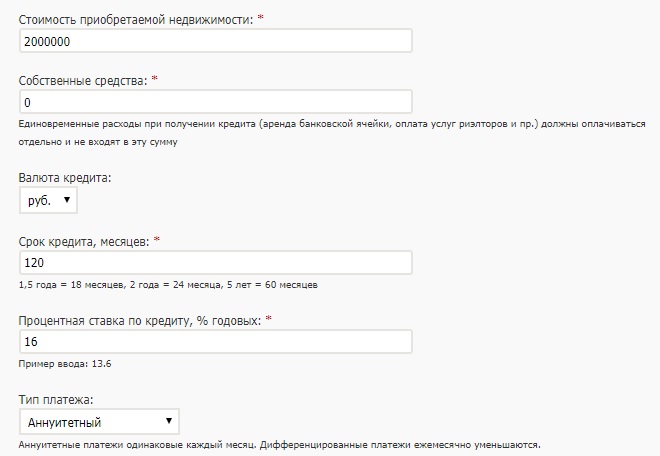

Онлайн-калькулятор ипотеки «Альфа-Банка» на 2019 год. Как рассчитать условия получения?

Ипотечный online-калькулятор – это прекрасная возможность предварительного расчета, какие отчисления по ипотечному кредитованию нужно будет вносить, определить возможности досрочного погашения, выяснить общую сумму переплаты, взвесить все «за» и «против».

Расчет займа на online-калькуляторе

Воспользоваться онлайн-калькулятором можно совершенно бесплатно. Важно серьезно, вдумчиво подойти к решению – брать или нет жилищный заем, особенно, если заемщики относятся к категории молодых семей. Необходимо все точно рассчитать, продумать мельчайшие нюансы.

Online-калькулятор «Альфа-Банка» прост в использовании, наглядный, работает в режиме реального времени. Всего полчаса на предварительный расчет, и вы получите правильную, четкую информацию на продолжительный период.

В соответствующие поля нужно внести соответствующую информацию:

- общая стоимость покупаемого объекта недвижимости;

- первоначальный платеж из собственных денежных средств;

- разновидность валюты;

- период ипотечного кредитования;

- ставка по процентным годовым начислениям;

- вид платежей (аннуитетный, дифференцированный);

- прочие данные.

Калькулятор автоматически рассчитывает банковские предложения. Воспользоваться таким расчетом можно бесконечное количество раз, пока условия не станут удовлетворять потенциального заемщика. После этого можно переходить к заполнению анкеты-заявки.

Как в ПАО «Альфа-Банк» подать заявку на ипотеку? Основные способы

Выше была указана информация про доступные в 2019 году ипотечные программы, требования к заемщикам/недвижимости/документам, использование online-калькулятора. Теперь нужно определиться, каким способом можно подавать анкету-заявку.

Для этого существует несколько вариантов:

- лично прийти в банковский офис, который расположен поблизости, получить подробную консультацию и попросить менеджера помочь заполнить соответствующую форму;

- зайти на web-ресурс «Альфа-Банка» и подать прошение online (придется самостоятельно вносить личную информацию и сделать это нужно предельно внимательно);

- обратиться по телефону «горячей линии» к оператору, чтобы оформить заявление.

Можно воспользоваться и специальными сервисами, которые обладают многими достоинствами:

- сотрудничество с надежными финансово-кредитными и инвестиционными компаниями;

- анкеты-заявки рассматриваются без длительных задержек;

- всегда находятся индивидуальные решения в сложившейся ситуации;

- подбирается самый оптимальный вариант ипотечного кредитования;

- поддерживаются все разновидности внесения кредитных задолженностей;

- предоставляется бесплатные консалтинговые услуги по всем финансово-кредитным вопросам.

Как подавать заявку на ипотеку в «Альфа-Банке» онлайн-способом?

Оформлять анкету-заявку online очень просто. Для этого необходимо зайти на web-сайт финансово-кредитной структуры, перейти в подкатегорию «Ипотека», подобрать вариант ипотечного кредитования и воспользоваться онлайн-калькулятором. После того, как сделаны все соответствующие расчеты по условиям предоставления жилищного займа, нужно приступить к заполнению онлайн-анкеты, которая расположена на следующей странице.

Заполнение online-заявки на жилищный заем

Сюда необходимо занести личную информацию и отправить заявление вместе с отсканированными документами в «Альфа-Банк». Прошение будет рассмотрено на протяжении одного-трех рабочих дней.

Если кредитное учреждение выносит положительный вердикт относительно заемщика, то он приглашается в то банковское отделение, которое он указал в анкете. С собой необходимо принести все подготовленные соответственно выбранной ипотечной программы документы для сверки.

Если вся информация была внесена без ошибок, то подписывается ипотечное договорное соглашение.

Процедура оформления ипотечного кредитования проходит по стандартной схеме:

- заемщик узнает величину заемного капитала, которую ему может предоставить банк (перед этим изучается «кредитная история», рассматривается платежеспособность, выносится соответствующее решение);

- готовятся документы на ипотеку и после одобрения анкеты-заявки можно приступать к поиску подходящей недвижимости (для этого выделяется не более трех месяцев);

- есть возможность воспользоваться аккредитованными «Альфа-Банком» оценочными и брокерскими компаниями;

- после этого проводится окончательная проверка банковскими и страховыми служащими;

- если проверка проходит нормально, то выдается заем по условиям выбранной ипотечной программы.

На все время оформления жилищной ссуды, к заемщику прикрепляется личный менеджер-консультант, который всегда окажет компетентную поддержку.